家賃収入が生ずる不動産を複数の人で「共有」している場合、それぞれが確定申告しなければなりません。

共有不動産の確定申告について解説します。

不動産所得の計算方法

所得税には10の所得の種類がありますが、家賃収入など不動産の貸し付けから生じる所得は「不動産所得」に該当します。

不動産所得の計算方法は次のとおりです。

不動産所得=収入ー経費ー青色申告特別控除(青色申告をしている場合)

共有不動産は個別に申告が必要

共有している不動産は誰が申告すればいいの?

共有している人それぞれが個別に申告します。

共有不動産は、共有している人の誰か1人が代表してまとめて申告するわけではありません。

共有している人それぞれが個別に申告します。

例えば親子で共有している不動産の確定申告を親がまとめて申告することはできません。

面倒でも親と子がそれぞれ確定申告をします。

共有不動産の収入や経費はどうやって分けるの?

共有している不動産の収入や経費はどう分けたらいいの?

持分割合にしたがって分けます。

共有している不動産の収入や経費は、適当に分けることはできません。

共有している人それぞれの「持分割合」に応じて分けることになります。

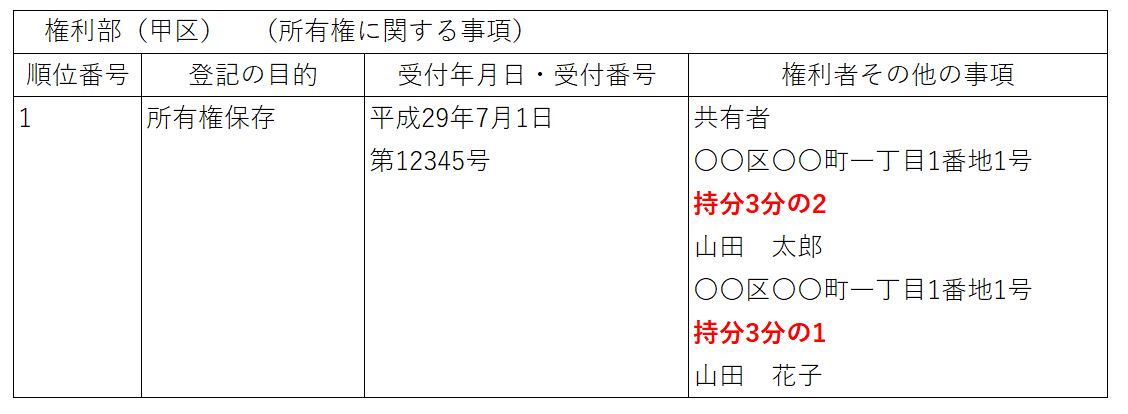

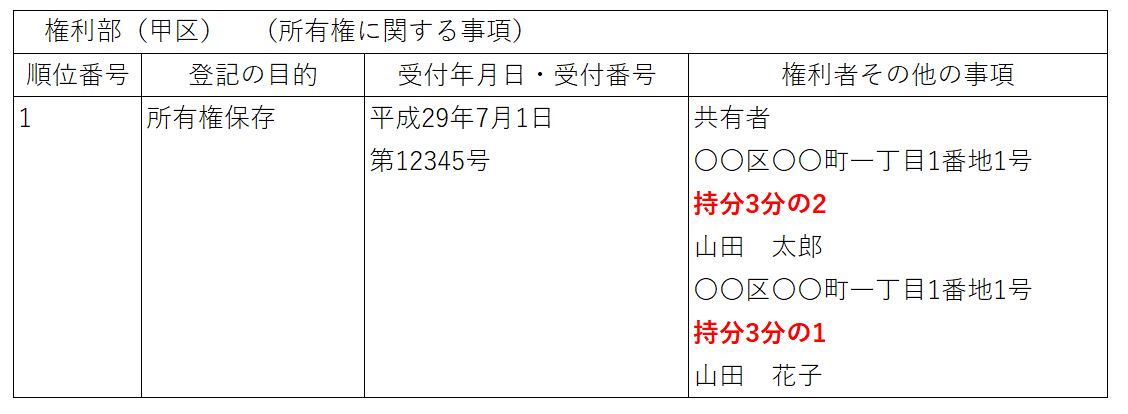

持分割合とは、共有している人それぞれが持つ不動産に対する権利です。

持分割合がわからなければ、法務局より不動産登記簿謄本を取り寄せましょう。

謄本の「権利部(甲区)」というところに不動産の所有者と持分割合が記載されています。

▼例えば新築の建物であれば、このように書かれています。

共有不動産の青色申告特別控除

共有不動産の5棟10室基準の判定方法は?

青色申告をすると、青色申告特別控除として一定の金額を所得から引くことができます。

不動産所得の青色申告特別控除は次のとおりです。

- 複式簿記+5棟10室の場合の控除額:55万円(電子申告をすれば65万円)

- 簡易簿記:10万円

複式簿記(ざっくり言えば会計ソフトを使って経理をすること)をして、かつ貸し付けている不動産が貸家なら5棟・アパートやマンションなどの部屋貸しなら10室以上であれば、青色申告特別控除が55万円(電子申告をすれば65万円)になります。

10室のアパートを2人で共有していると、1人5室になって55万円控除は使えないとかあるの?

いえ、あくまで貸している部屋数で判定するので5棟10室基準を満たすことになります。

10室のアパートを2人で共有していれば、それぞれ5室ずつになるので5棟10室基準を満たさなくなる・・・なんていうことはありません。

あくまで貸している棟数・部屋数で判定します。

10室のアパートを2人で共有していても、それぞれ10室貸していることになるため5棟10室基準を満たすことになります。

青色申告特別控除は共有者それぞれ使えるの?

青色申告特別控除は共有者で按分しなければいけないの?

いえ、按分せずにそれぞれ使うことができます。

青色申告特別控除は共有者で按分せずに、それぞれ使うことができます。

例えば親子で10室のアパートを1棟共有し、青色申告特別控除55万円が使える場合であれば、

- 親の所得から青色申告特別控除55万円

- 子の所得から青色申告特別控除55万円

をそれぞれ引くことができます。

具体例

【例】

- 親子で賃貸アパートを共有

- 共有割合は、親が2/3、子が1/3

- 家賃収入は900万円

- 経費は600万円

- 青色申告特別控除は55万円

親の不動産所得は、

- 家賃収入:900万円×2/3=600万円

- 経費:600万円×2/3=400万円

- 不動産所得:600万円-400万円-55万円=145万円

子の不動産所得は、

- 家賃収入:900万円×1/3=300万円

- 経費:600万円×1/3=200万円

- 不動産所得:300万円-200万円-55万円=45万円

になります。

以下わかりにくい経費として「固定資産税」と「減価償却費」を説明します。

固定資産税

共有不動産の場合、固定資産税の納付書は代表者1人にのみ送られます。

代表者が全体の固定資産税を一括して納付することになります。

共有者間で後ほど精算すればいいでしょう。

共有者それぞれが経費にできるのは、

全体の固定資産税×共有者それぞれの持分割合

になります。

代表者が一括して納付したからといって、代表者が固定資産税をまるまる経費にすることはできないので注意が必要です。

減価償却費

建物や付属設備など、高額な資産は買った年に一度に経費にすることはできず、法律で決められた耐用年数にわたって徐々に経費にします。

この経費を「減価償却費」といいます。

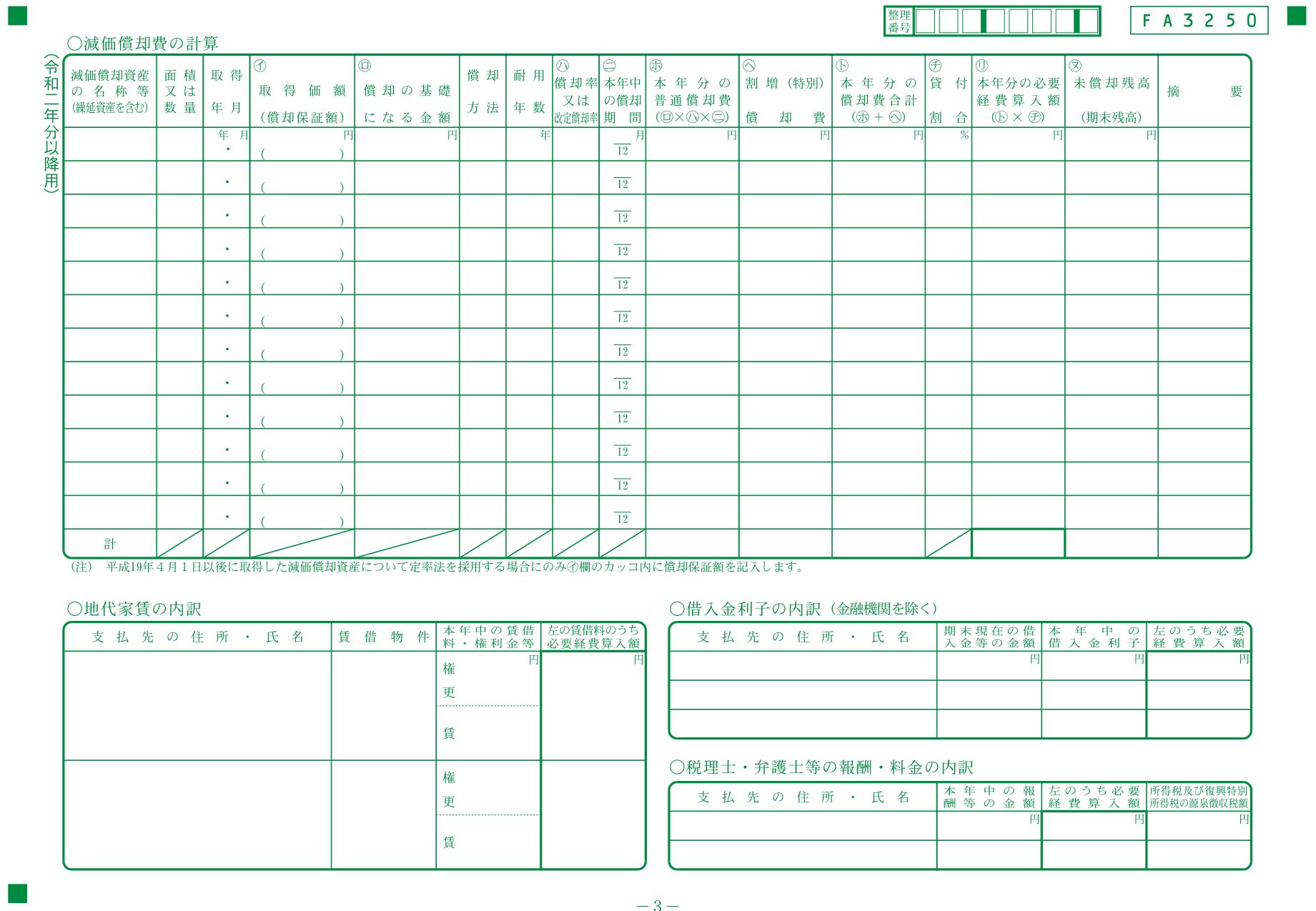

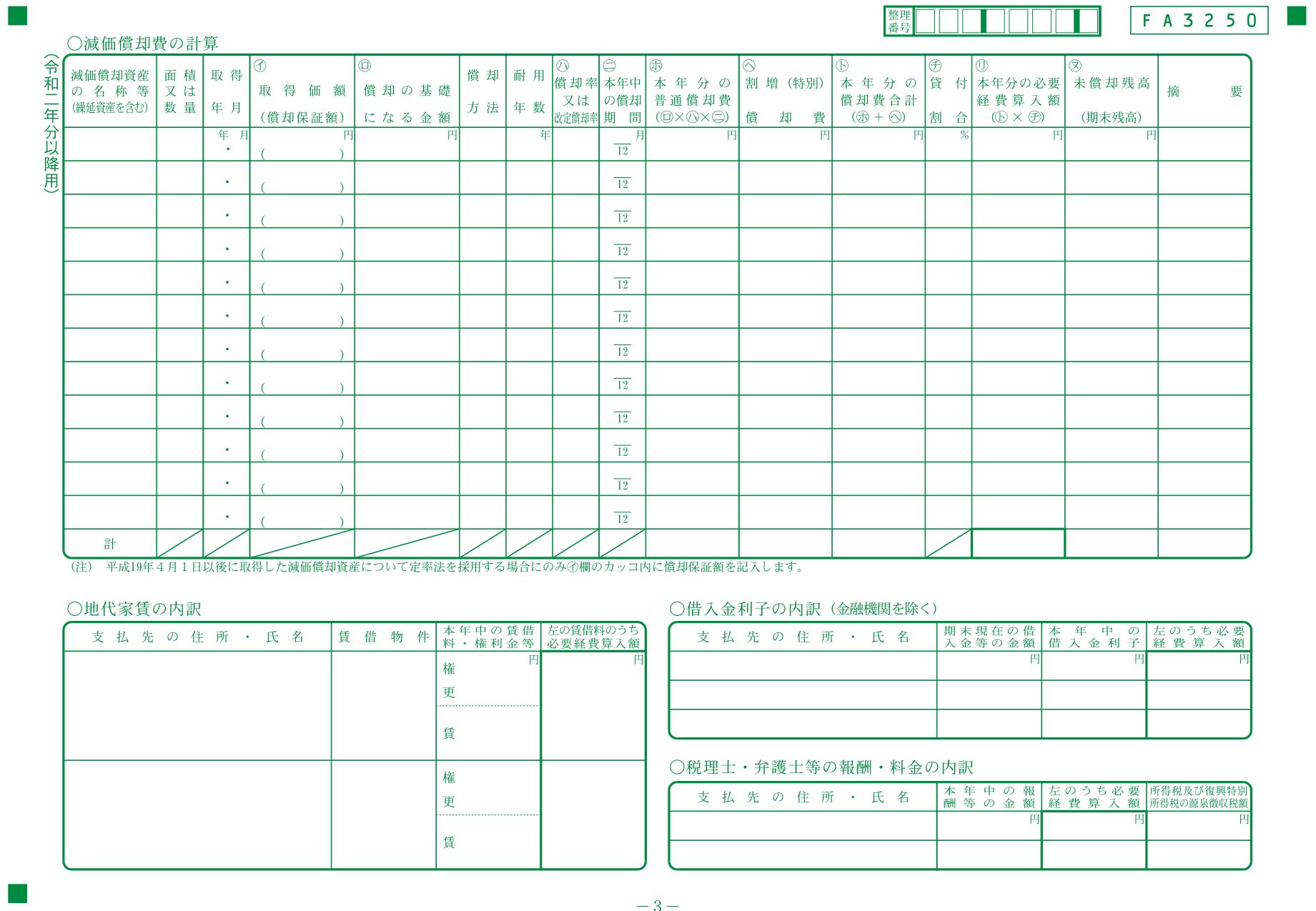

減価償却費は青色申告決算書の「〇減価償却費の計算」で計算します。

共有の資産であれば、「取得価額」に持ち分に応じた金額を記入し、減価償却費を計算します。

例えば6000万円で買った建物を親2/3、子1/3で共有しているのであれば、取得価額に記載する金額は

- 親:6000万円×2/3=4000万円

- 子:6000万円×1/3=2000万円

になります。

▼減価償却の詳しい記事はこちらをご覧ください。