個人事業主は、プライベートで使っていた資産を仕事用に転用して使うことがあります。

例えば、

- 自宅を人に貸して家賃をもらうことにした。

- 自宅を一部仕事用に使うことにした。

- プライベートで使っていたパソコンを仕事用にした。

- プライベートで使っていた車を仕事用にした。

など。

10万円以上の資産は原則として買った金額を買った年にいっぺんに経費にすることはできず、数年にわたって経費にします。

これを減価償却といいます。

▼減価償却についての詳しい記事はこちらをご覧ください。

新品の資産の減価償却費は、個人事業主の場合は原則として

買った金額×定額法の償却率

で計算します。

しかしプライベートで使っていた資産を仕事用に転用した場合の減価償却費は、上記の式ですんなり計算することはできません。

どのように計算するのか、その手順をお話いたします。

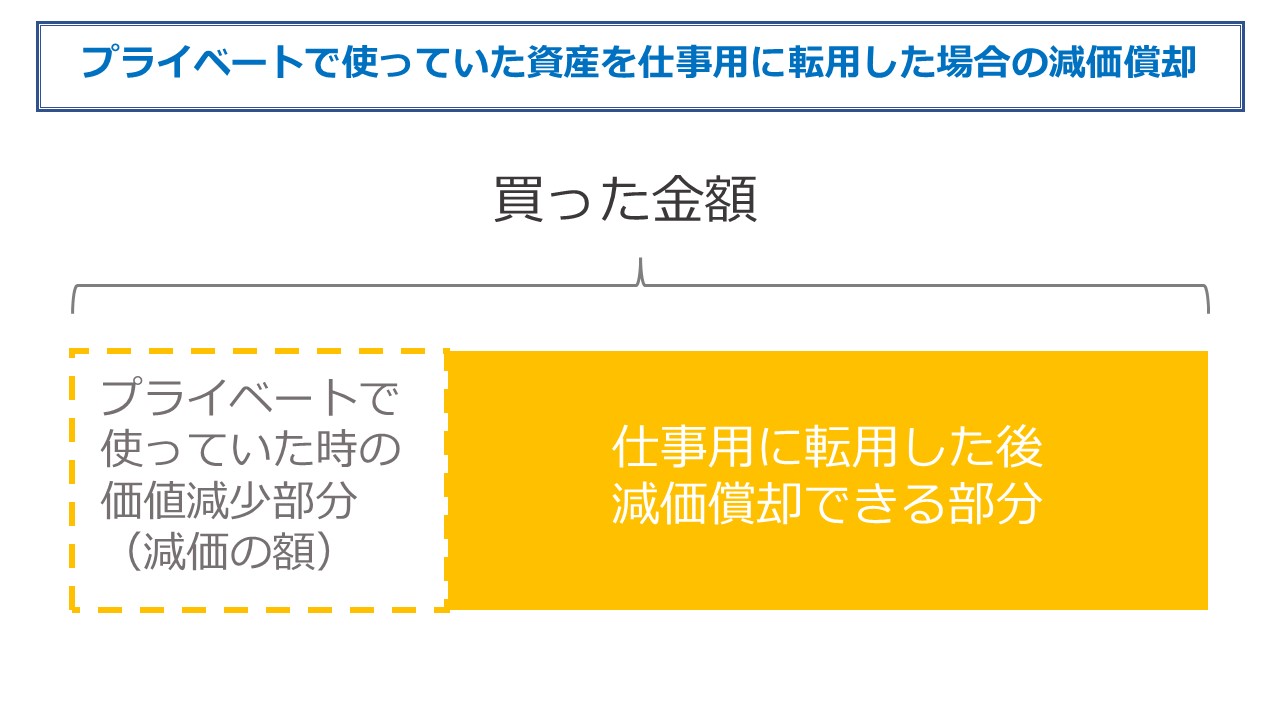

転用したら買った金額から減価の額を引いた金額が減価償却の対象

プライベートで使っていた資産を仕事用に転用した場合、買った金額からプライベートで使っていた期間に時間の経過などにより価値が減少した部分(「減価の額」といいます)を引いた金額が、転用後の減価償却の対象になります。

言い換えれば、「プライベートで使っていた期間に対応する部分は、仕事用に転用しても減価償却費として経費にすることはできない」ということです。

▼イメージはこのような感じです。

したがって転用後の減価償却費を計算するためには、

- 減価の額を計算する。

- 買った金額から減価の額を引く。

- ②に償却率を乗じて減価償却費を計算する。

という手順が必要になります。

転用後の減価償却費の計算

以下の例をもとに、仕事用に転用後の減価償却費の計算をお話いたします。

- 3,000万円の自宅マンション(鉄筋コンクリート)を人に貸して家賃をもらうことにした。

- マンションは2018年10月購入、2022年7月から賃貸。

減価の額の計算

まず、プライベートで使っていた期間に価値が減少した部分である「減価の額」を計算します。

減価の額の計算は、

- 耐用年数を1.5倍にする。

- 旧定額法により計算する。

- プライベートで使っていた年数を乗じる。

という手順により計算します。

なんのこっちゃ?という感じですので、上の例を使い順を追って説明します。

1.耐用年数を1.5倍にする

減価償却費を計算するにあたっては、その資産がどのくらいの期間使えるか?という「耐用年数」が決められています。

これによると「住宅用・鉄筋コンクリート造」の建物の耐用年数は47年になります。

減価の額を計算するときの耐用年数は、47年×1.5=70年(1年未満は切り捨て)になります。

2.旧定額法により計算する

「旧定額法」とは、平成19年3月31日以前に買った資産の減価償却費の計算方法ですが、減価の額を計算するときは今でもこの「旧定額法」を使って計算します。

旧定額法:買った金額×0.9×旧定額法の償却率

「償却率」とは、その資産の耐用年数により決められた率です。

上の国税庁のページを調べると、耐用年数70年の償却率は0.015となります。

3.プライベートで使っていた年数を乗じる

プライベートで使っていた年数は、6か月未満切り捨て、6か月以上切り上げになります。

上の例では、2018年10月~2022年6月=3年9か月→4年(6か月以上切り上げ)

以上で減価の額を計算することができますので、上の例に当てはめてみましょう。

減価の額:3,000万円×0.9×0.015×4年=162万円

買った金額から減価の額を引く

買った金額から減価の額を引くと、

3,000万円-162万円=2,838万円

この2,838万円が仕事用に転用した後、減価償却できる金額になります。

転用後、経費にできる減価償却費を計算する

仕事用に転用した後、経費にできる減価償却費を計算します。

転用後の耐用年数は1.5を乗じない年数、償却率は「定額法」を使います。

2022年は7月から仕事用にしたため、月割計算が必要です。

経費にできる減価償却費:2,838万円×0.022(定額法の耐用年数47年の償却率)×6か月/12か月=312,180円

2023年以降は1年間まるまる仕事用に使っているので、

経費にできる減価償却費:2,838万円×0.022=624,360円

になります。

【注意】一括償却、少額減価償却の判定は買った時の金額で判定

減価償却方法には、通常の「買った金額×償却率」だけではなく、資産を買った金額により、

- 10万円以上20万円未満の資産は1/3ずつ3年にわたって均等に経費にできる「一括償却」

- 30万円未満の資産を買った年にいっきに経費にできる「少額減価償却(青色申告の特典)」

があります。

これらの償却方法が使えるかどうかは、「買った金額-減価の額」の金額ではなく、「買った金額」で判定します。

まとめ

- プライベートで使っていた資産を仕事用に転用した場合、買った金額から減価の額を引いた金額が減価償却の対象になる。

- 減価の額の計算は「耐用年数×1.5」「旧定額法」「プライベートで使っていた年数」を用いて計算する。

- 一括償却、少額減価償却ができるかどうかの判定は、資産を買った金額で判定する。

個人事業主の場合、資産をプライベート→仕事用に転用することは珍しくありませんが、減価償却の計算がややこしいです。

転用した初年度は、処理を忘れないようにしましょう。