配偶者控除や扶養控除などの適用が受けられるか知りたい!というときに必ず出てくるのが「合計所得金額」という言葉です。

例えば配偶者控除であれば、「配偶者の合計所得金額が48万円以下」であることが1つの要件になります。

でも確定申告っていろんな所得が出てくるから、結局なにが「合計所得金額」なのかがわからない!

そんな合計所得金額のギモンについてお答えします。

合計所得金額とは何を合計した金額なの?

合計所得金額とは、所得の金額の合計額になります。

所得税の計算上、所得は10種類に分けられます。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

この①から⑩の所得を足したものが「合計所得金額」です。

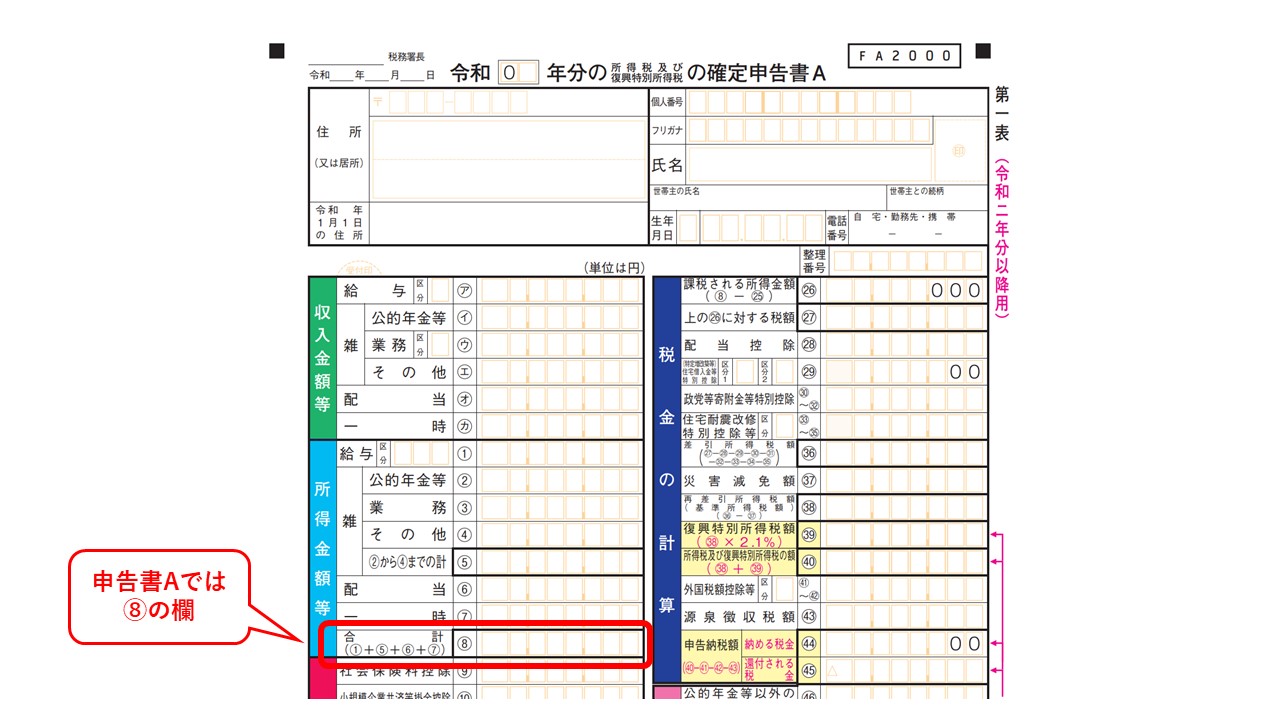

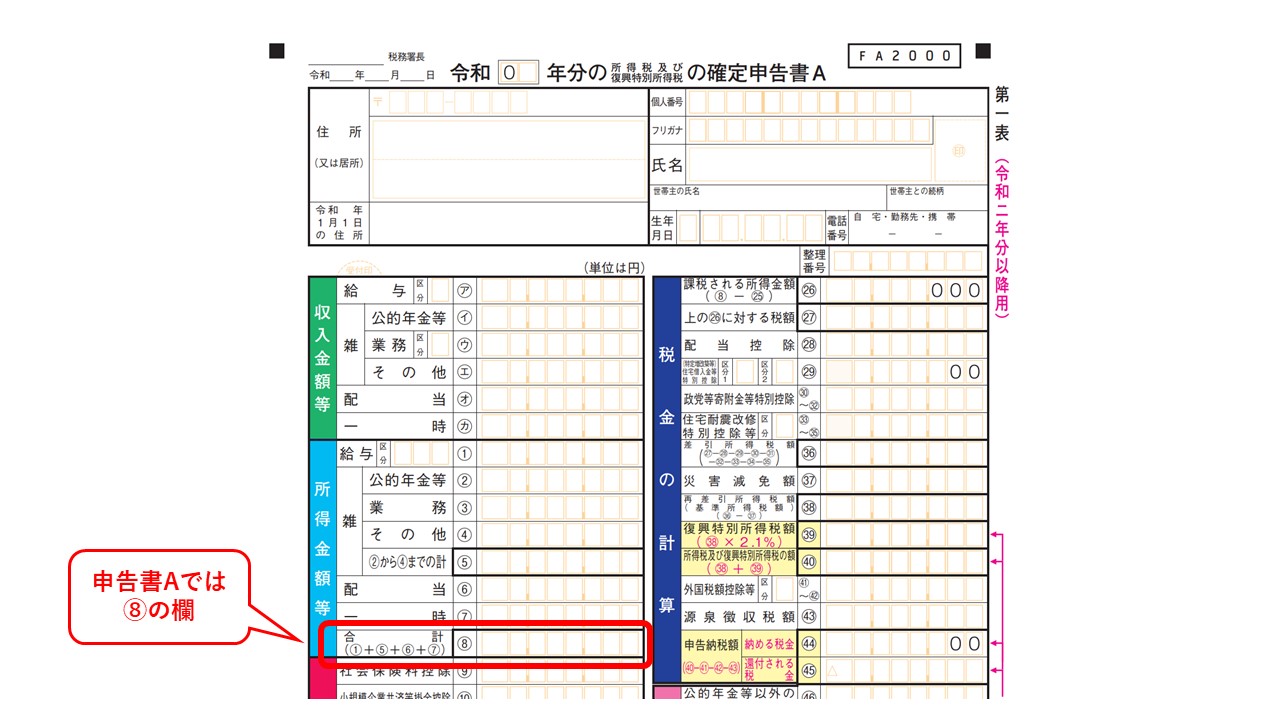

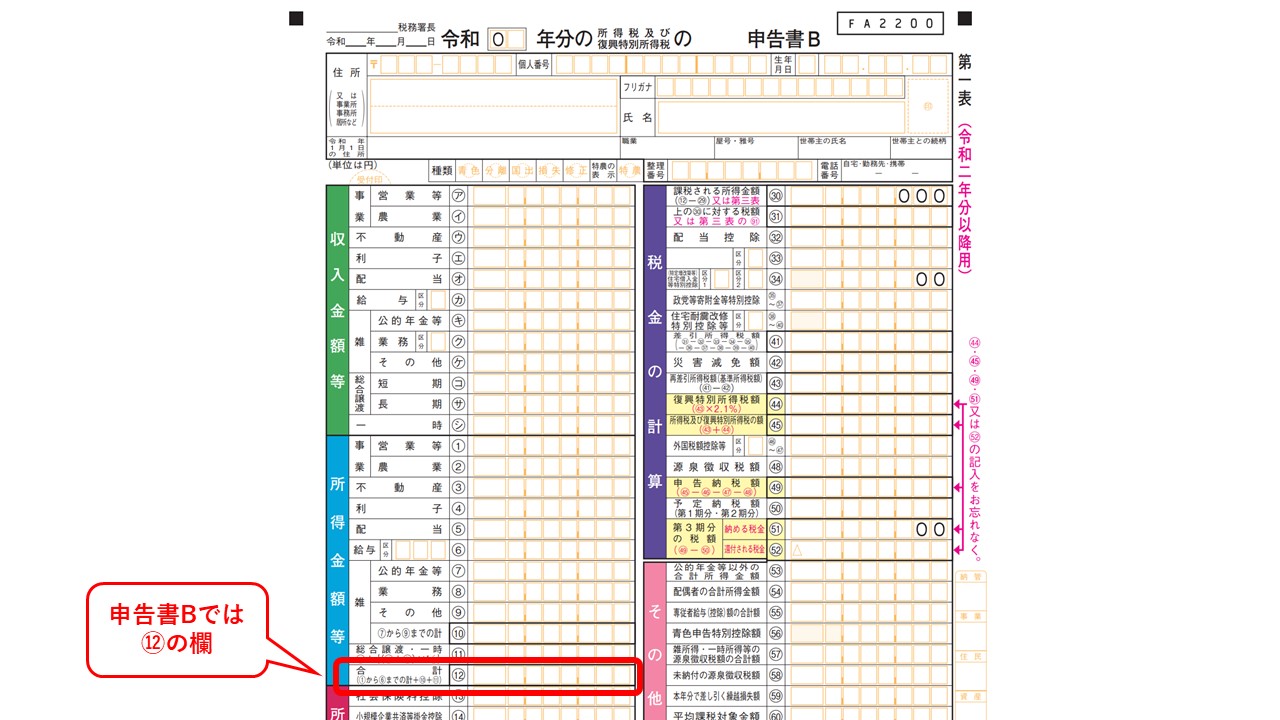

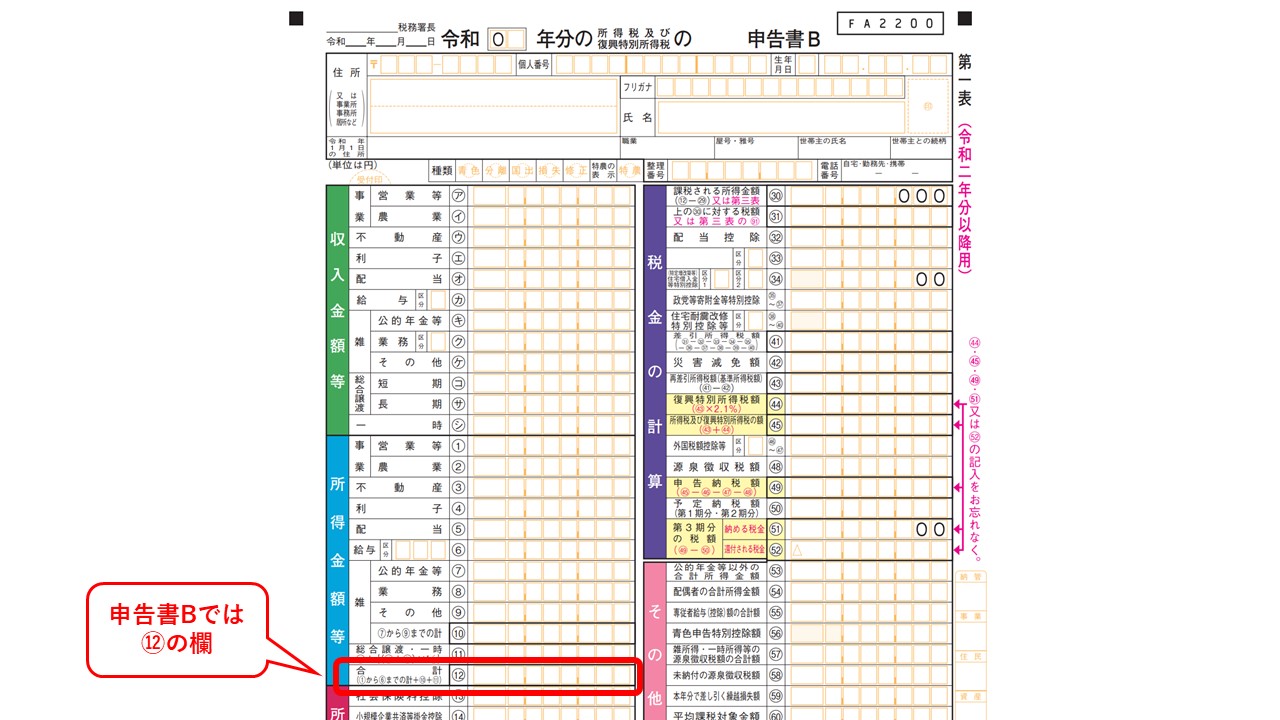

確定申告書では、次の箇所の金額が合計所得金額です(令和2年分)。

▼確定申告書Aでは⑧欄

▼確定申告書Bでは⑫欄

ただし、「土地や建物の譲渡」「株式等の譲渡」「山林所得」「退職所得」があれば、申告書B⑫欄+これらの所得

「所得」とは何か?収入とはどう違うのか

そもそも「所得」ってなあに?収入とは違うの?

「所得」と「収入」の違いは次のとおりです。

収入とは

収入とは、入ってくるお金のことをいいます。

例えばフリーランスであれば売上、サラリーマンであれば給与や賞与の額面、年金受給者であれば年金の額面・・・などになります。

所得とは

所得とは、収入から経費や控除額を引いたものになります。

10種類の所得の金額はそれぞれどうやって計算するの?

では、上の10種類の所得はそれぞれどうやって計算するかを見ていきましょう。

利子所得

収入=所得

ただし、預貯金の利息をはじめほとんどの利子は税金がすでに差し引かれているので、所得税の計算に含めません(外国からの利息など一部を除く)。

なお、他人にお金を貸して得た利息は利子所得ではなく雑所得になります。

配当所得

配当金-株式などを取得するための借入金の利子=所得

配当金は、源泉所得税を差し引く前の金額です。

ただし、次の配当については確定申告をしない、つまり所得金額に含めない、とすることもできます。

- 上場株式等の配当等(配当金額に制限なし)

- 上場株式等以外の配当等で、1銘柄につき一回で受け取る配当が、年1回の配当の場合は10万円、年2回(中間配当と年度配当)の場合は5万円以下である場合

不動産所得・事業所得

収入-必要経費-青色申告特別控除額=所得

収入から必要経費を引いた金額が所得になります。

青色申告であれば、青色申告特別控除額も引いた金額が所得になります。

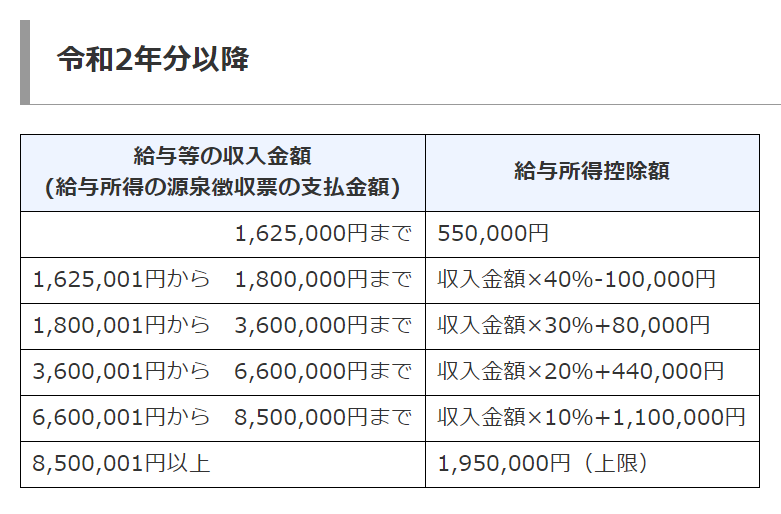

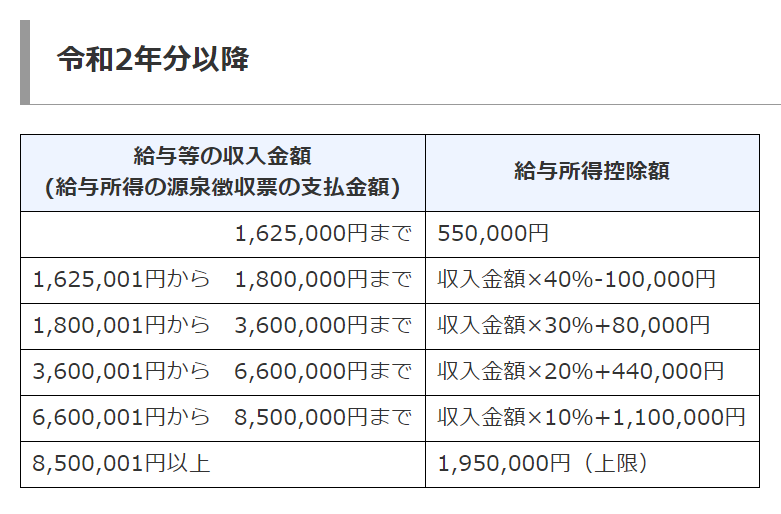

給与所得

収入-給与所得控除額=所得

収入は、源泉所得税を差し引く前の額面金額です。

収入から、収入に応じて次の表により計算した給与所得控除額を引いた金額が所得になります。

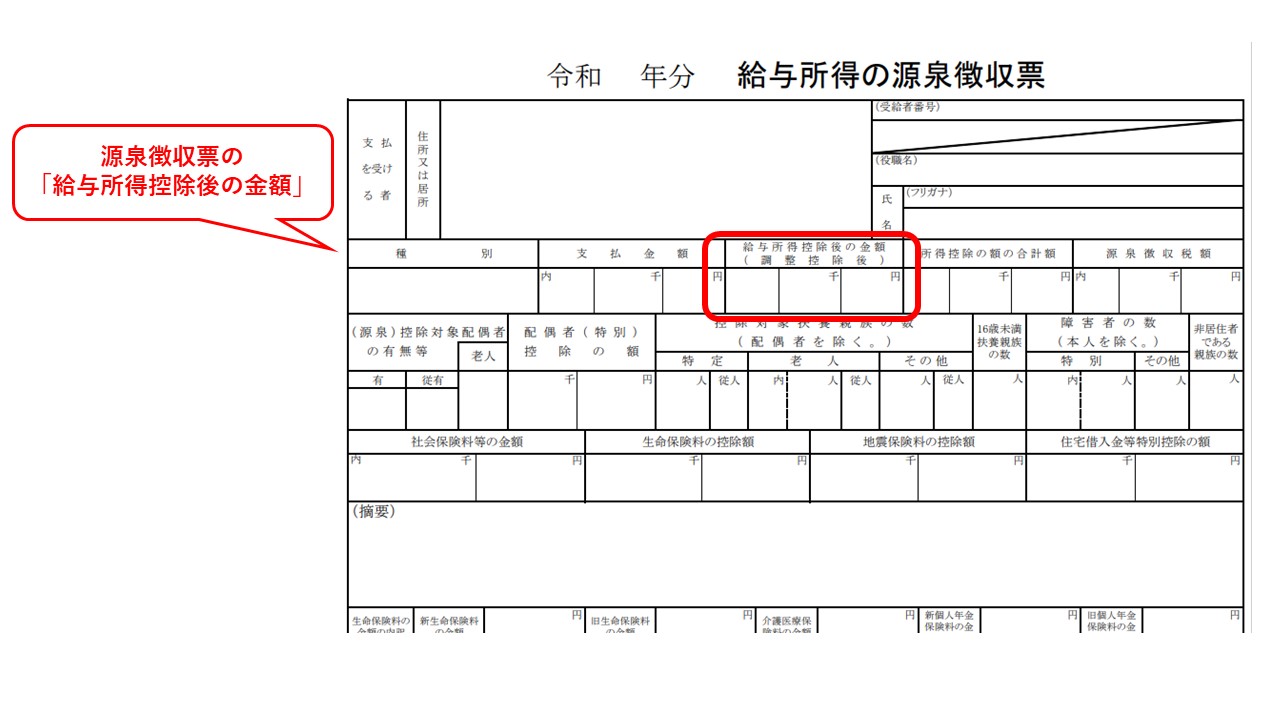

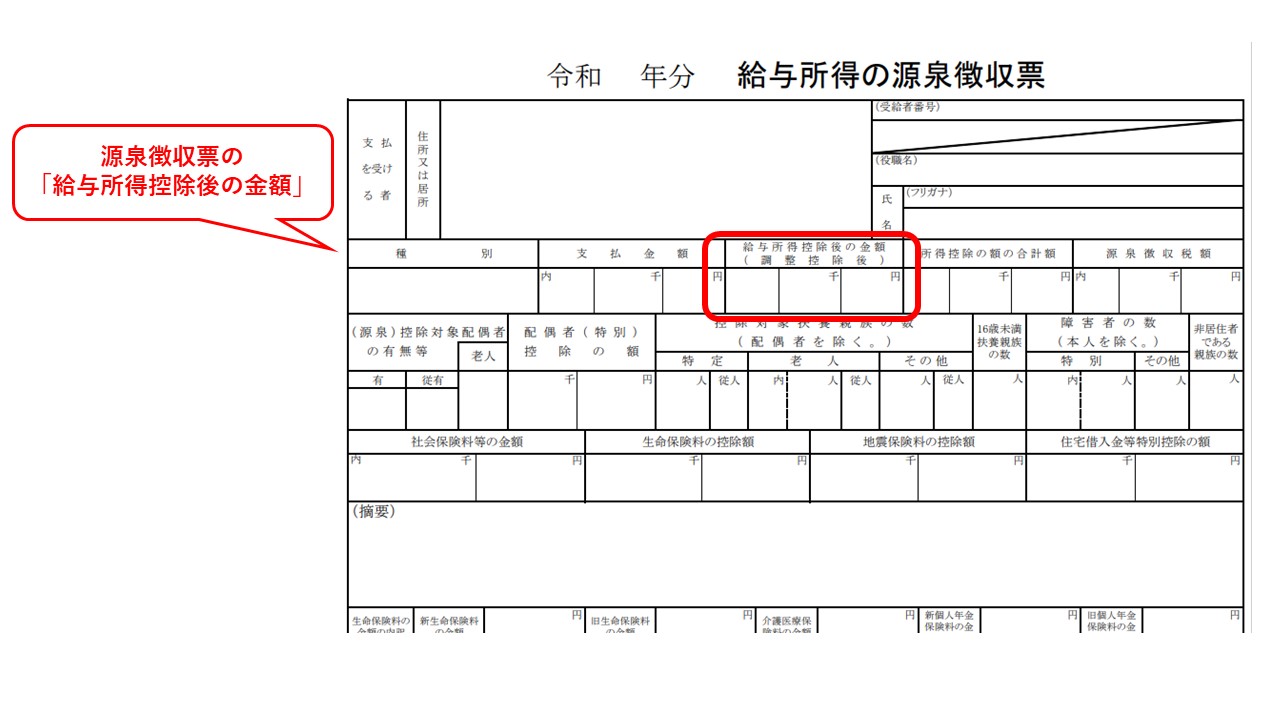

▼源泉徴収票では、「給与所得控除後の金額」欄が給与所得になります。

退職所得

(収入-退職所得控除額)×1/2=所得

※役員としての勤続年数が5年以下の者に対する退職金については1/2をしない。

収入は、 源泉所得税を差し引く前の額面金額です。

退職所得控除額は次のように計算します。

| 勤続年数 | 退職所得控除額 |

| 20年以下 | 40万円×勤続年数(80万円に満たない場合には80万円) |

| 20年超 | 800万円+70万円×(勤続年数ー20年) |

退職所得は会社で税金計算の手続きをしてくれることがほとんどであり、その場合確定申告の必要はありません。

しかし、退職所得の確定申告の必要がない場合でも合計所得金額の計算では加算しなければなりません。

山林所得

収入-必要経費-特別控除額(最高50万円)=所得

山林所得とは、山林の伐採や譲渡による所得です。

譲渡所得

譲渡所得は、譲渡した資産や持っていた年数(所有期間)によって所得の計算が異なります。

土地等、建物等及び株式以外の資産の譲渡

★ 所有期間が5年以下

収入-(取得費+譲渡費用)-特別控除額(最高50万円)=所得

★ 所有期間が5年を超える

(収入-(取得費+譲渡費用)-特別控除額(最高50万円))×1/2=所得

「取得費」とは、ざっくりいえば売った資産を買った時の金額です。

「譲渡費用」とは、売るに際してかかった費用です。

土地や建物、株式以外の資産を売った場合、収入から取得費及び譲渡費用を引き、さらに特別控除50万円を差し引いた金額が所得になります。

5年以上持っていた資産を売った場合、さらに1/2した金額が所得になります。

ただし、家具や衣服など生活に通常必要な家財道具などの譲渡による所得は課税されません。

したがって「メルカリで私物を売った」などの場合、ほとんどのケースでは確定申告に含めなくて大丈夫です。

しかし、貴金属や宝石、書画、骨とうなどで、1個又は1組の価額が30万円を超えるものの譲渡による所得は課税されます。

土地等、建物等の譲渡

収入-(取得費+譲渡費用)-特別控除額=所得

土地や建物を売った場合の特別控除は、上記のように一律50万円というのではなく、要件を満たせば適用できるというものです。

代表的な特別控除は、マイホームを売却した場合の特別控除3,000万円というものがあります。

ただし、合計所得金額の計算では、特別控除を引く前の金額を使って計算します。

株式等の譲渡

収入-(取得費+委託手数料等)=所得

収入は、 源泉所得税を差し引く前の額面金額です。

ただし、特定口座内で生じる所得に対して源泉徴収することを選択した場合には、その特定口座における上場株式等の譲渡による所得は原則として確定申告は不要です。

一時所得

(収入-収入を得るために支出した金額-特別控除額(最高50万円))×1/2=所得

一時所得とは、いわば臨時的な所得です。

保険の満期返戻金や解約返戻金、懸賞の賞金、競馬の馬券の払い戻しなどがこれに当たります。

一時所得は、収入から収入を得るために支出した金額と特別控除50万円を引き、さらに1/2した金額が所得になります。

収入を得るために支出した金額とは、「その収入を生じた行為をするために、またはその収入を生じた原因の発生に伴い、直接要した金額に限る」とされ、例えば生命保険契約の満期返戻金を受け取った場合にはそれまでに支払った保険料が該当します。

雑所得

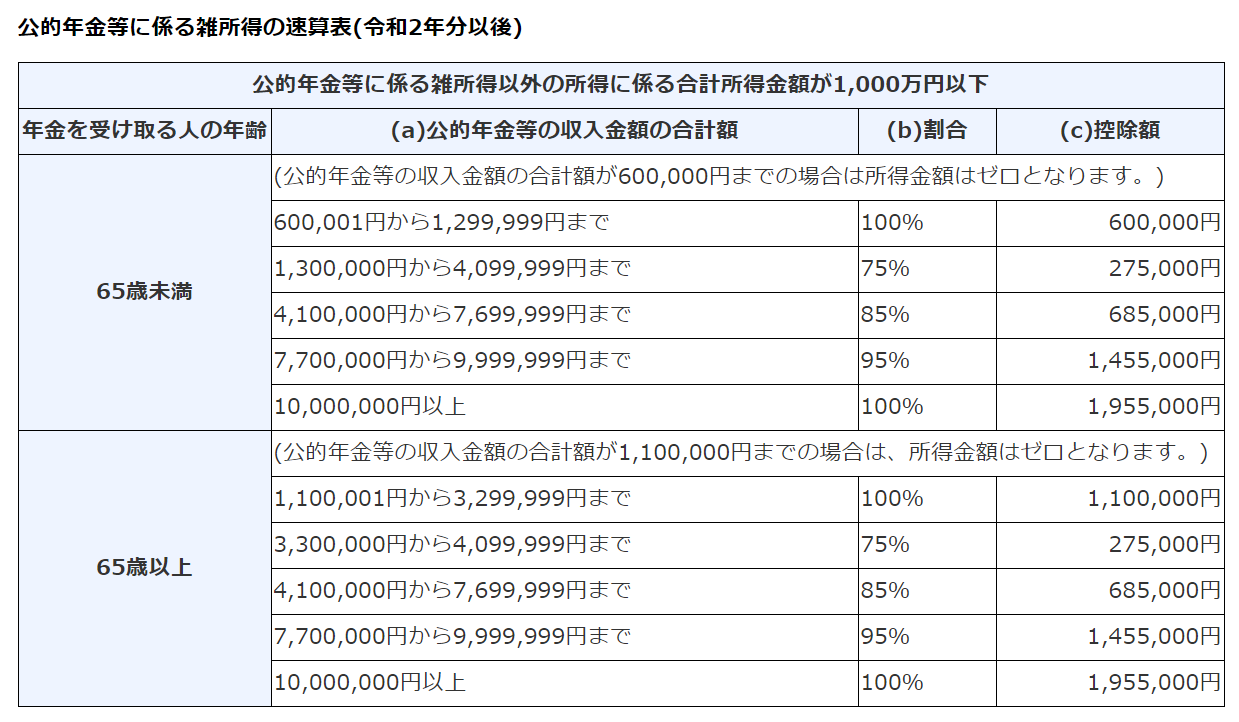

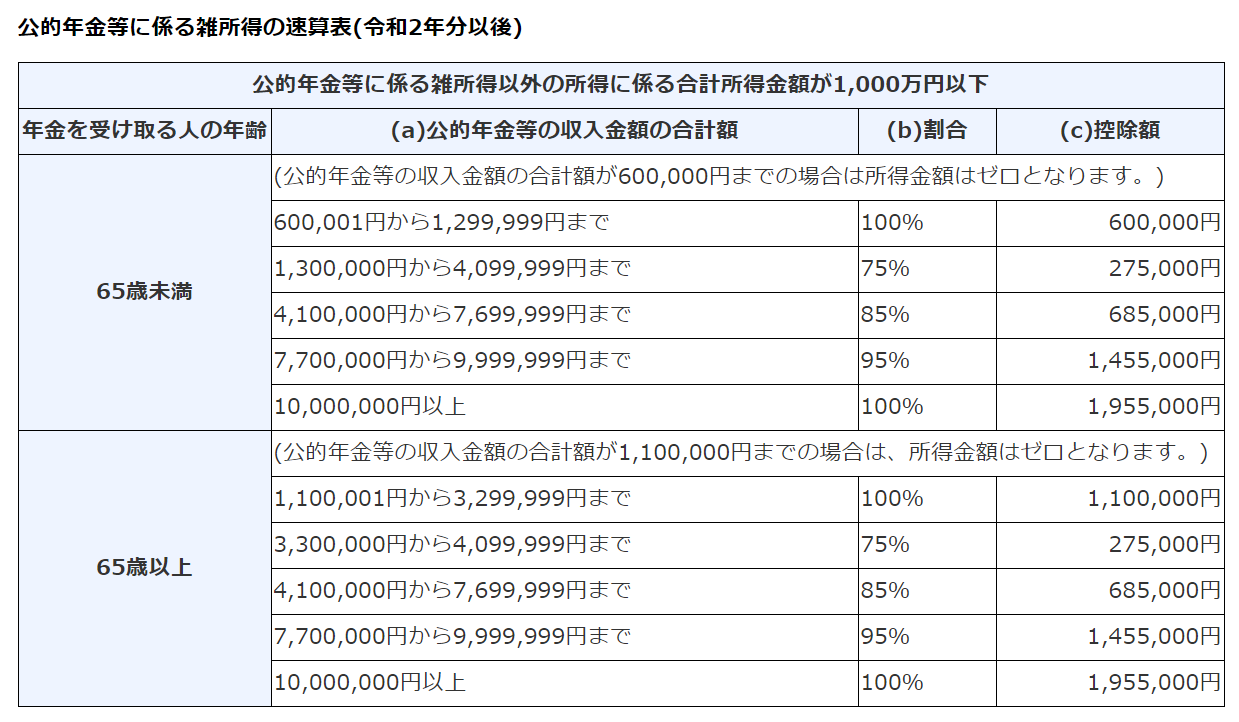

公的年金等に係る雑所得

収入×割合-控除額=所得

国民年金や厚生年金などから支給される年金を「公的年金等」といいます。

公的年金等の所得は、年金収入に年金収入と年齢に応じ次の表による割合を乗じ、控除額を差し引きます。

(a)×(b)-(c)=公的年金等に係る雑所得

公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円超の場合はこちら。

公的年金等以外の雑所得

収入-必要経費=所得

生命保険契約や損害保険契約による年金、副業によるちょっとした収入など上記のどれにも当たらない所得は「公的年金等以外の雑所得」になります。

気を付けよう!合計所得金額の計算ルール

合計所得金額は、基本的には10種類の所得の合計額になります。

しかし、気を付けなければならないいくつかのルールがあります。

合計所得金額に含めないもの

次のものは合計所得金額に含まれません。

- 非課税所得(遺族年金、病気やケガなどの保険金など)

- 源泉分離課税とされる利子所得や配当所得

- 配当所得のうち確定申告を要しないもの(確定申告をすることを選択したものを除きます)

- 源泉徴収することを選択した特定口座内で行った上場株式等の譲渡による所得で確定申告をしないことを選択したもの・・・など

ただし、税金の還付を受けるために配当金を申告したり、源泉徴収ありの特定口座内の上場株式等の譲渡益を他の株式の譲渡損と相殺するために申告したりした場合には、合計所得金額に含めなければなりません、

土地等、建物等の譲渡による所得

土地や建物の譲渡による所得について特別控除の適用がある場合、合計所得金額では特別控除前の金額を使います。

退職所得

退職所得は確定申告の必要がない場合であっても、合計所得金額には含めます。

損失の繰越がある場合

損失の繰越控除の適用がある場合、合計所得金額は損失の繰越控除をする前の金額になります。

合計所得金額を用いて判定を行うもの

合計所得金額を用いて判定するものは、次のようなものがあります。

- 寡婦控除:納税者本人の合計所得金額500万円以下。

- ひとり親控除:納税者本人の合計所得金額500万円以下。

- 扶養控除:扶養親族の合計所得金額48万円以下。

- 配偶者控除:配偶者の合計所得金額48万円以下。また、納税者本人の合計所得金額900万円超から徐々に減少し、合計所得金額1,000万円超の場合適用なし。

- 配偶者特別控除:配偶者の合計所得金額48万円超133万円未満、納税者本人の合計所得金額1,000万円以下。また、納税者本人の合計所得金額900万円超から徐々に減少し、合計所得金額1,000万円超の場合適用なし。

- 住宅借入金等特別控除:納税者本人の合計所得金額3,000万円以下

合計所得金額のまとめ

- 所得は収入から経費や特別控除を引いた金額。

- 合計所得金額は基本的には10種類の所得金額の合計額。

- 退職所得は確定申告の必要がなくても合計所得金額には含める。

- 土地や建物の譲渡所得は、合計所得金額の計算上特別控除前の金額を使う。

- 源泉分離課税の配当金や特定口座で源泉徴収ありを選択した上場株式の譲渡は、合計所得金額に含めない(ただし申告したら含める)。

合計所得金額の判定は本当にややこしいです。

特にイレギュラーな所得があるときは慎重に判定を行いましょう。