開業して間もない個人事業主さんと話をすると、

「開業1年目は赤字だったから確定申告しなかった。」

「黒字になったら確定申告をする。」

というお声を聞きます。

でも、赤字だから確定申告しないというのはすごくもったいないですよ。

なぜなら、その赤字を確定申告すれば翌年以降の黒字と相殺して税金を減らすことができるからです。

この「赤字の繰越」についてお伝えします。

赤字を確定申告すると翌年以降3年間赤字を繰り越すことができる

個人事業主は赤字であれば、納める税金がゼロであるため確定申告をする必要がありません(法人は赤字でも申告義務あり)。

しかし、赤字であっても確定申告をすれば、その赤字は翌年以降3年間繰り越すことができます。

「赤字を繰り越す」とは、赤字を確定申告しておけば、翌年以降黒字が出た場合にその赤字と相殺することで所得税・住民税を減らすことができるということです。

この制度を「純損失の繰越控除」といい、適用を受けるためには次の要件を満たす必要があります。

純損失の繰越控除を受けるための要件

- 赤字が出た年に青色申告書を提出していること(災害を受けた場合や印税など変動所得の対象となるものを除く)。

- その後も連続して確定申告書を提出していること(青色申告でなくてもOK)。

開業1年目はなかなか売上があがらず、一方開業するために経費がかかるので赤字になることが多いです。

しかし2年目以降、順調にいけば黒字になり税金が発生することもあるでしょう。

そのときに1年目に申告した赤字が大きくモノをいいます。

1年目に赤字を申告した場合としなかった場合で2年目以降の税額をシミュレーション

1年目に赤字を申告した場合としなかった場合でどれだけ税金が違うか、実際に数字を使って見ていきましょう。

所得税・住民税は

{各所得の合計金額-所得控除額(社会保険料控除、配偶者控除、基礎控除など全15種類)}×税率

で計算されます。

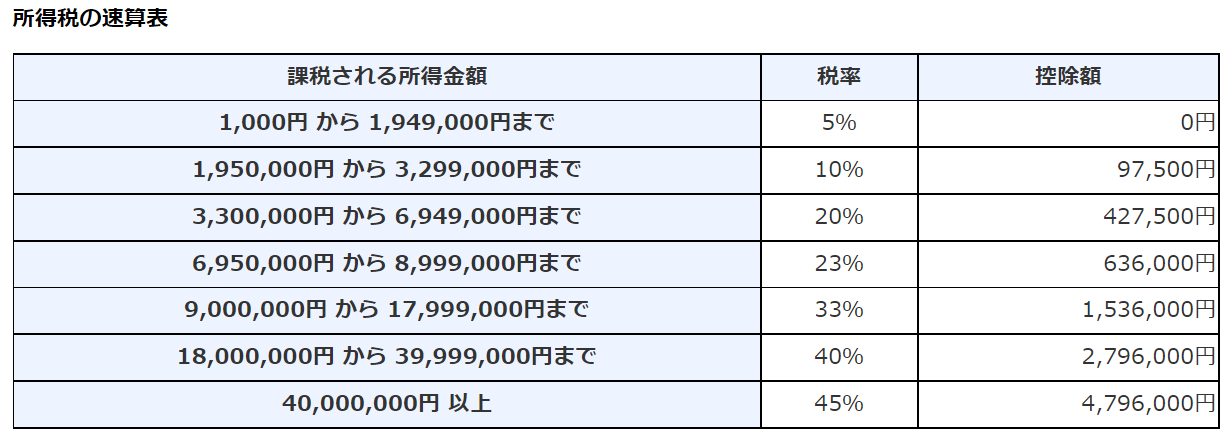

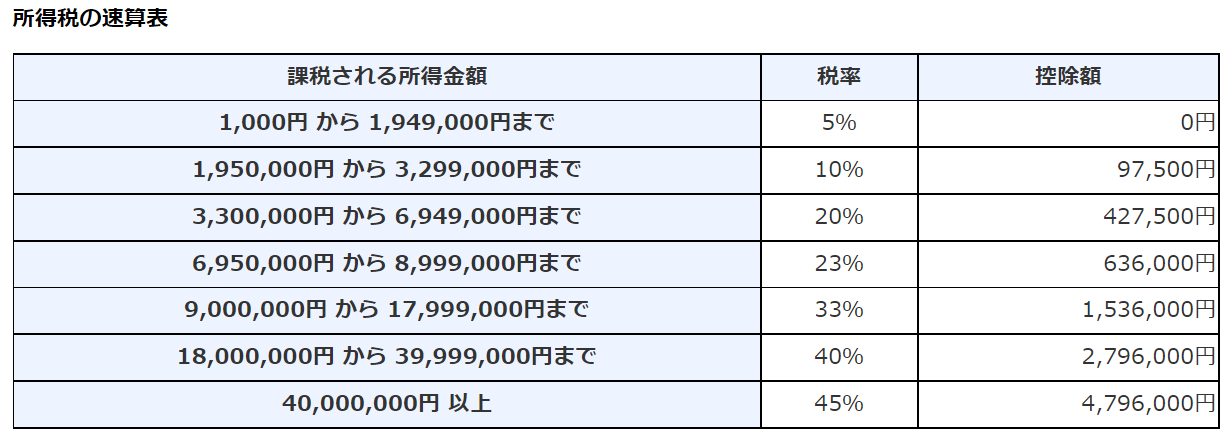

所得税の税率は次の表になります。

住民税の税率は一律10%になります。

※ 所得控除の合計額は、便宜上所得税・住民税ともに100万円とします。

※ 復興特別所得税及び住民税均等割は考慮しません。

1年目の赤字が200万円、2年目の黒字が400万円の場合

1.1年目に確定申告をしない場合

【1年目】

赤字であるため所得税・住民税ともにゼロ

【2年目】

所得税:(黒字400万円-所得控除100万円)×10%-97,500円=202,500円

住民税:(黒字400万円-所得控除100万円)×10%=30万円

★税金合計:502,500円

2.1年目に確定申告をする場合

【1年目】

赤字であるため所得税・住民税ともにゼロ

【2年目】

所得税:(黒字400万円-1年目の赤字200万円-所得控除100万円)×5%=5万円

住民税:(黒字400万円-1年目の赤字200万円-所得控除100万円)×10%=10万円

★税金合計:15万円

1年目に確定申告すると、税金を352,500円減らすことができます。

1年目の赤字が200万円、2年目の黒字が150万円、3年目の黒字が250万円である場合

1.1年目に確定申告をしない場合

【1年目】

赤字であるため所得税・住民税ともにゼロ

【2年目】

所得税:(黒字150万円-所得控除100万円)×5%=25,000円

住民税:(黒字150万円-所得控除100万円)×10%=5万円

税金合計:75,000円

【3年目】

所得税:(黒字250万円-所得控除100万円)×5%=75,000円

住民税:(黒字250万円-所得控除100万円)×10%=15万円

税金合計:225,000万円

★3年間の税金合計:30万円

2.1年目に確定申告をする場合

【1年目】

赤字であるため所得税・住民税ともにゼロ

【2年目】

黒字150万円は1年目から繰り越した赤字200万円と相殺されるため所得税・住民税ともにゼロ

【3年目】

1年目の赤字200万円-2年目の黒字150万円=50万円の赤字が繰り越されてくる。

所得税:(黒字250万円-繰り越した赤字50万円-所得控除100万円)×5%=5万円

住民税:(黒字250万円-繰り越した赤字50万円-所得控除100万円)×10%=10万円

税金合計:15万円

★3年間の税金合計:15万円

1年目に確定申告すると、3年間で税金を15万円減らすことができます。

赤字であっても確定申告をしたほうがいい理由がお分かりいただけたでしょうか。

純損失の繰越控除は赤字が出た年に青色申告をする必要あり

赤字を翌年以降3年間繰り越すためには、原則として赤字が出た年に青色申告をする必要があります。

青色申告をすることができるのは「不動産所得」「事業所得」「山林所得」が生じる人です。

青色申告をするためには、自分の住所地を所轄する税務署に「青色申告承認申請書」という書類を提出しなければなりません。

新たに青色申告をする場合、青色申告承認申請書の提出期限は次のとおりです。

- 原則:その年3月15日まで

- 1月16日以降新規開業した場合:業務を開始した日から2ヶ月以内

純損失の繰越控除のまとめ

赤字が出た年に青色申告をすれば、その赤字を翌年以降3年間繰り越すことができます。

そして繰り越した赤字と翌年以降の黒字を相殺することで所得税・住民税を減らすことができます。

確定申告は非常に面倒ではありますが、ぜひ開業1年目から赤字であってもチャレンジしていただければと思います。