相続税を計算する際、宅地の評価額を劇的に下げる「小規模宅地等の特例」という特例があります。

この特例は、

- 店舗の敷地など、事業用として使っていた宅地

- 自宅の敷地

- 賃貸アパートの敷地や駐車場など、貸付事業用として使っていた宅地

を相続した場合、その宅地については相続税の評価額を引き下げる、というものです。

今回は、一番使われる「自宅の敷地」を相続した場合について解説いたします。

ちなみに、この特例は自宅の建物には適用されません。

自宅の敷地を相続すると適用される小規模宅地等の特例とは?

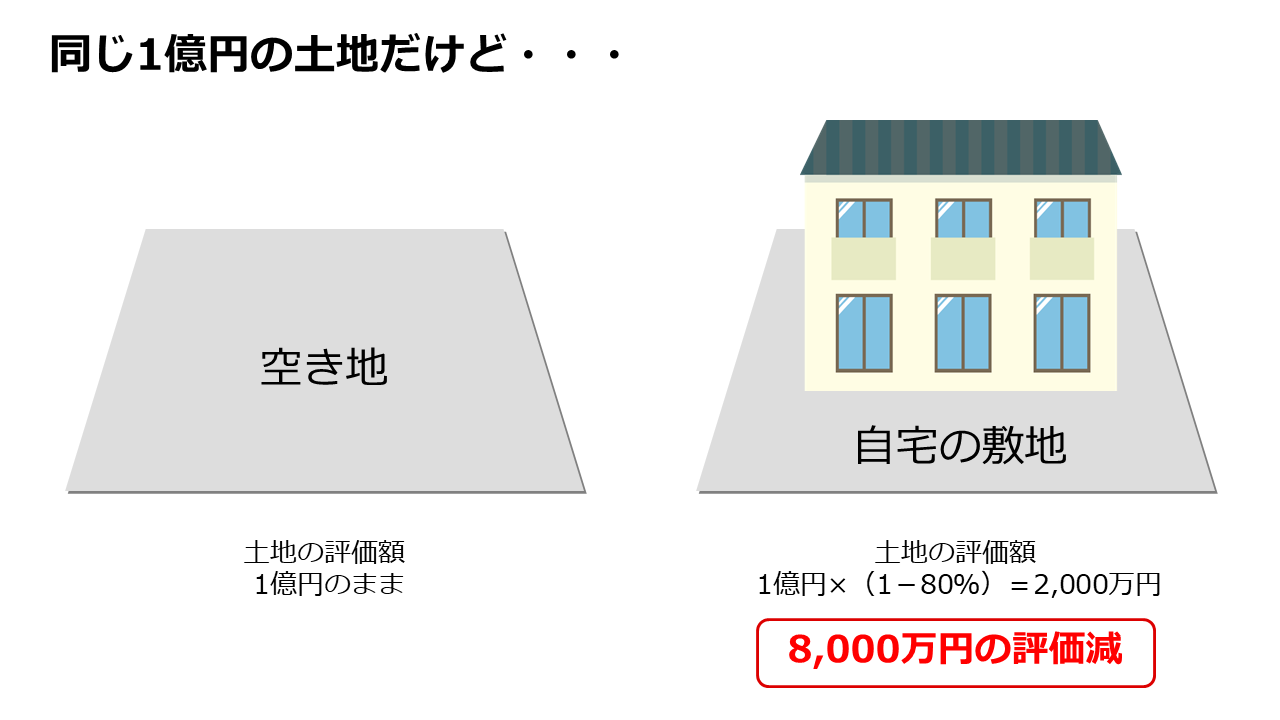

亡くなった人の自宅の敷地を相続すると80%の評価減

亡くなった人の自宅の敷地を相続した場合には、

- 330㎡までの部分につき

- 相続税評価額が80%減額

になります。

敷地が330㎡を超えていれば、330㎡部分までは80%評価が下げられます。

自宅の敷地の評価額がこんなに減額されるのは、もし自宅の敷地に高い相続税がかかると納税のために自宅を売らざるを得なくなるため、これを回避しようという国の配慮によるものです。

小規模宅地等の特例を使って相続税がゼロになることもあります。

自宅建物は亡くなった人の名義以外でもOK

自宅の建物については、必ずしも亡くなった人の名義である必要はありません。

例えば、

- 自宅の敷地は亡くなった人の名義

- 自宅の建物は同居している子どもの名義

というように、自宅建物と敷地の名義が違っていても要件を満たせば小規模宅地等の特例の適用を受けることができます。

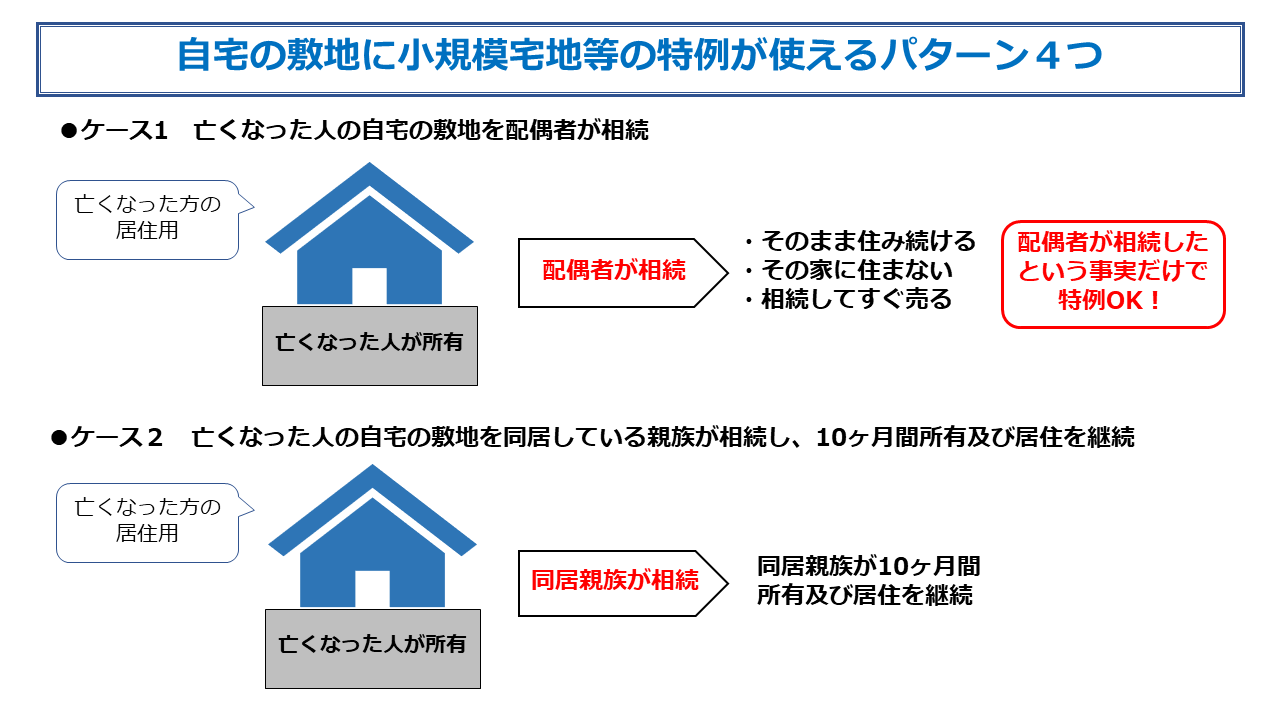

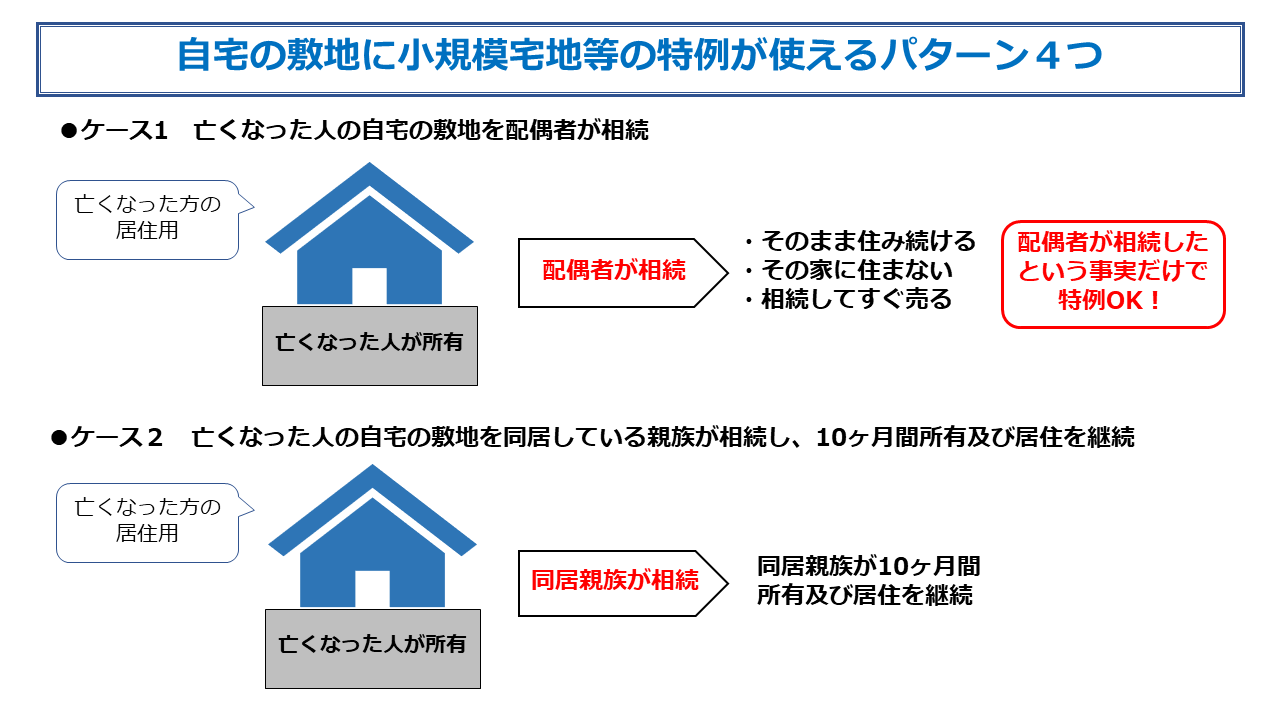

自宅の敷地について小規模宅地等の特例を受けられるのは4パターン

自宅の敷地について小規模宅地等の特例を受けられるのは4パターンあります。

それぞれのパターンで要件が異なります。

1.亡くなった人の配偶者が相続した場合

亡くなった人の自宅の敷地を亡くなった人の配偶者が相続した場合には、無条件で小規模宅地等の特例の適用を受けることができます。

つまり配偶者が相続すれば、配偶者はその家に住まなくても、相続してすぐ売っても、小規模宅地等の特例を受けることができます。

2.亡くなった人と同居していた親族が相続した場合

亡くなった方の自宅の敷地を亡くなった人と同居していた親族が相続した場合には、次の条件を満たせば小規模宅地等の特例の適用を受けることができます。

- その同居親族が、亡くなった日から10ヶ月間その敷地を所有していること。

- その同居親族が、亡くなった日から10ヶ月間その家に居住していること。

また、同居していた「親族」が相続した場合であるため、「相続人」ではない親族であっても特例の適用を受けることができます。

親族とは、6親等以内の親族または3親等以内の姻族をいいます。

したがって、例えば亡くなった人の孫は基本的には相続人にはなりませんが、その孫が亡くなった人と同居していて、遺言により亡くなった人の自宅の敷地を取得した場合には小規模宅地等の特例の適用を受けることができます。

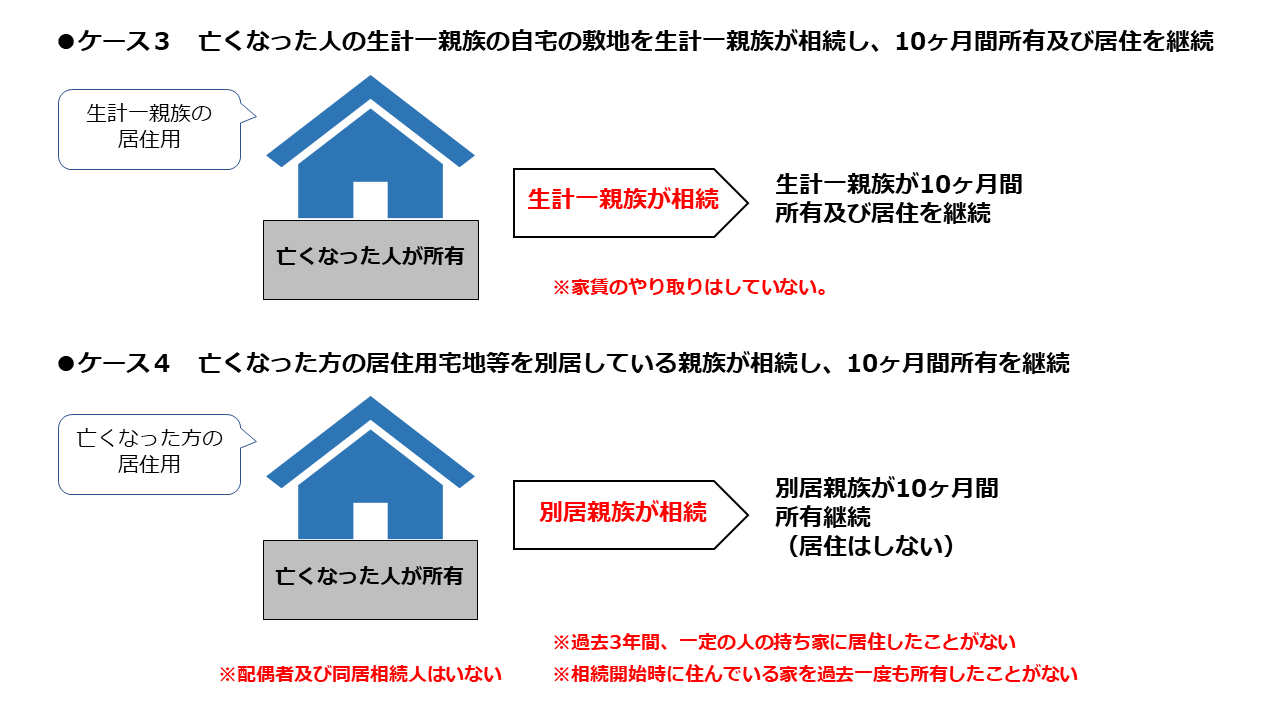

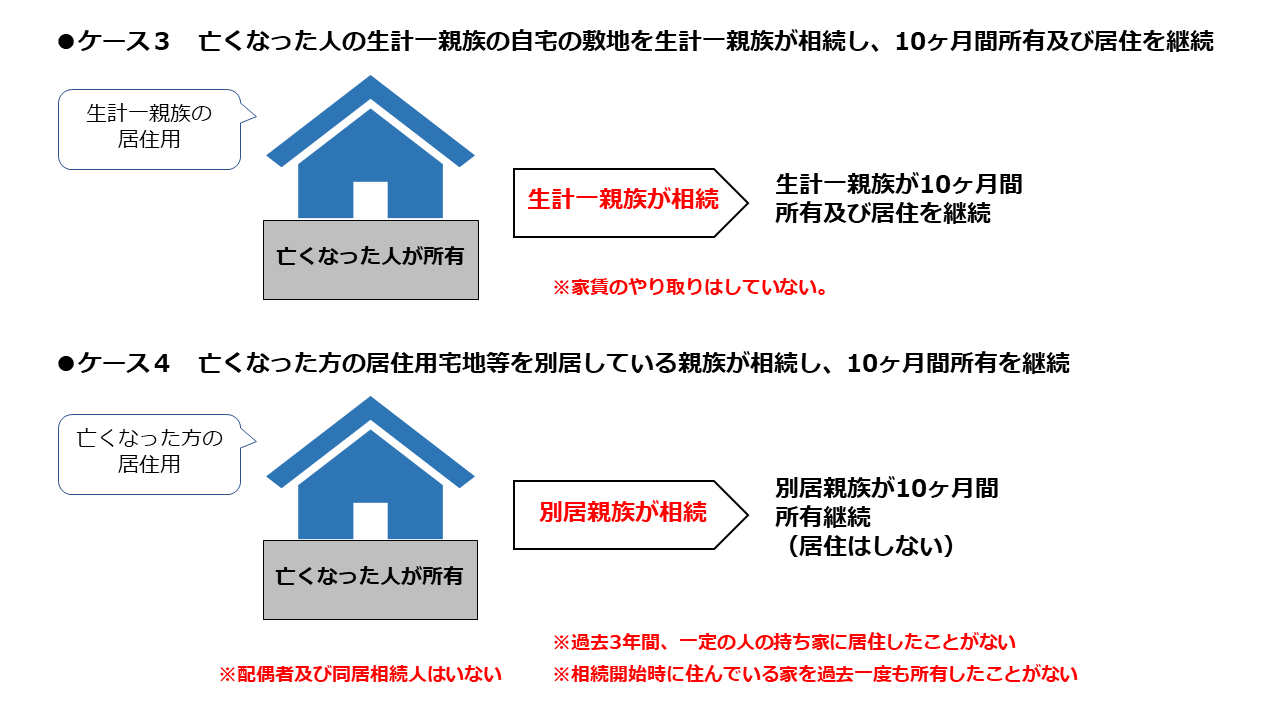

3.亡くなった人と生計を一にしていた親族の自宅の敷地をその親族が相続した場合

亡くなった人の土地に、亡くなった人と生計を一にする(生活のおサイフが一緒)親族が住んでいることがあります。

例えば、親から仕送りを受けている大学生が親名義のマンションに住んでいる場合や、親名義の土地の上に子どもが住んでいて親の生活費の面倒をみている場合などがあげられます。

亡くなった人の土地で生計一親族の自宅の敷地であるものをその生計一親族が相続した場合には、次の条件を満たせば小規模宅地等の特例の適用を受けることができます。

- その生計一親族が、亡くなった日から10ヶ月間その家を所有していること。

- その生計一親族が、亡くなった日から10ヶ月間その家に居住していること。

自宅の建物は、亡くなった人、生計一親族どちらの所有でも大丈夫です。

ただし、家賃のやり取りをしていると80%減額の特例が受けられなくなるので気を付けましょう。

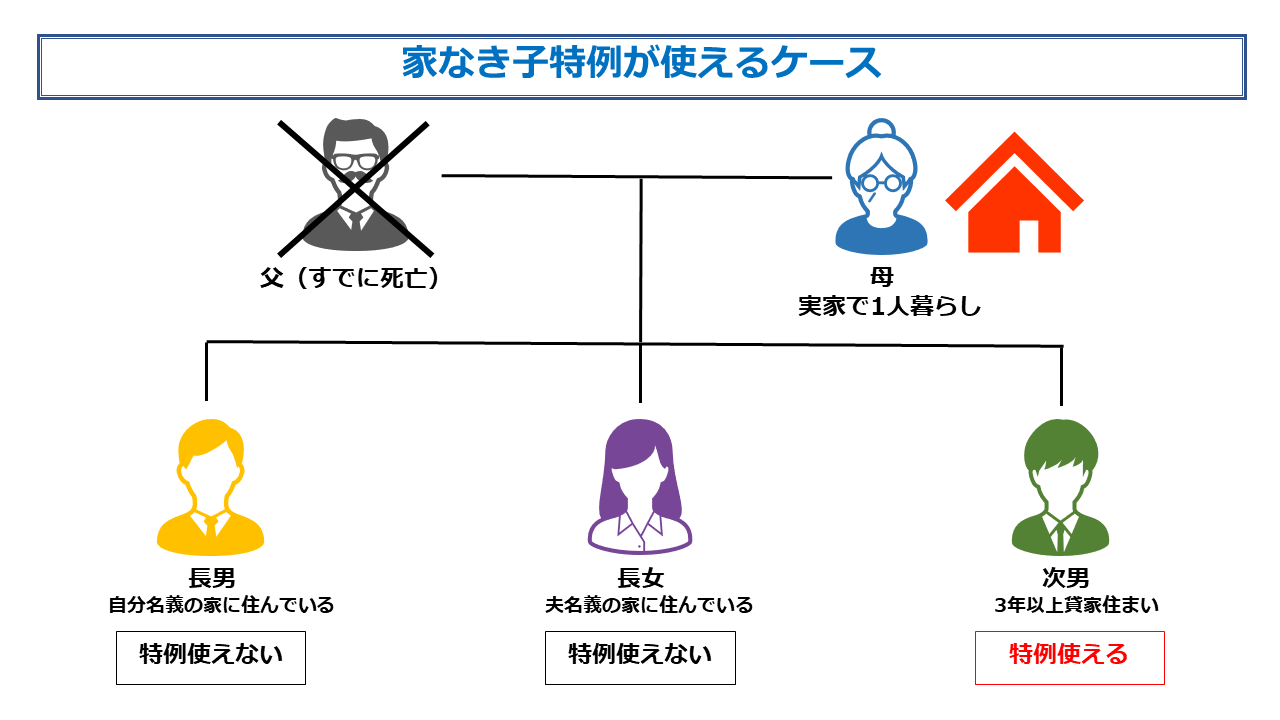

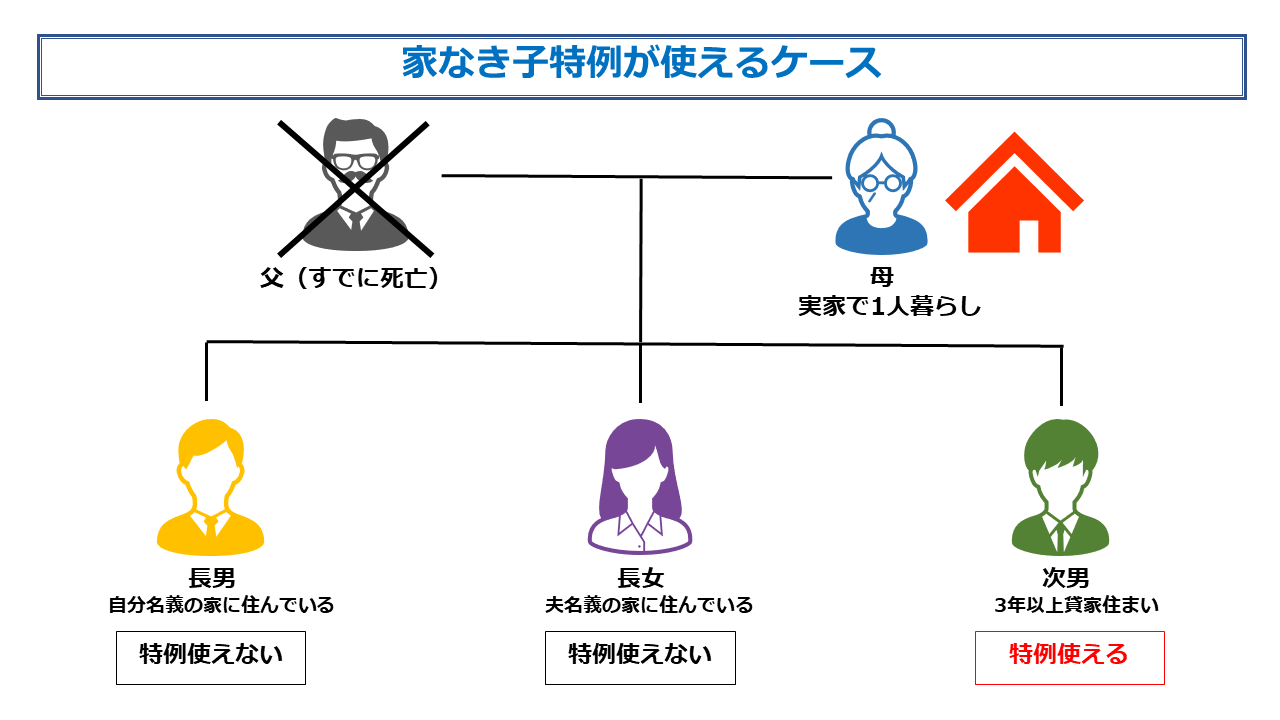

4.亡くなった人と別居している親族が相続した場合(いわゆる「家なき子」)

亡くなった人の自宅の敷地を亡くなった人と別居している親族が相続した場合には、次の条件を満たせば小規模宅地等の特例の適用を受けることができます。

- 亡くなった人の配偶者、亡くなった人と同居していた相続人がいないこと。

- 相続の3年前までに日本国内にある次の人の持ち家に住んだことがない人。

・自分の持ち家

・配偶者の持ち家

・3親等以内の親族の持ち家

・特別の関係がある一定の法人の持ち家

- その別居親族が、亡くなった日から10ヶ月間その敷地を所有していること(居住する必要はなし)。

別居親族が相続する場合は、かなり要件が厳しくなっています。

この「家なき子ルール」を使えるのは、実家に一人で暮らしていた親が亡くなり、貸家住まいの子どもが実家を相続するようなケースです。

特例を受けるには住民票を移すだけではなく、本当に同居していないとダメ!

「親と同居って、住民票を移すだけで同居になるの?」という質問を受けることがあります。

答えはNoです。

単に住民票を移すだけでは同居にはならず、本当に同居をしていなければなりません。

同居の実態が不明な場合は、水道光熱費の使用具合、郵便物の配達先、近所への聞き取りなどにより本当に同居していたのか徹底的に調査されます。

もし自宅の敷地につき小規模宅地等の特例を受けたいのであれば、同居を計画的に検討しましょう。

小規模宅地等の特例を受けるには相続税ゼロでも申告が必要

小規模宅地等の特例を特例を受けた結果、相続税がゼロであっても相続税の申告書を税務署に提出しなければ小規模宅地等の特例の適用を受けることはできません。

相続税の申告期限は亡くなってから10ヶ月以内です。忘れずに申告しましょう。

小規模宅地等の特例についてのまとめ

- 自宅の敷地の相続は、評価額が330㎡まで80%減額される。

- 相続したのが配偶者である場合、無条件で特例の適用を受けることができる。

- 相続したのが同居している親族である場合、10ヶ月の所有と居住の必要がある。

- 相続したのが別居している親族である場合、要件が厳しい。

- 小規模宅地等の特例の適用を受ける場合、相続税がゼロであっても相続税の申告書を税務署に提出する必要がある。

相続税対策をしたいのであれば、小規模宅地等の特例が使えると相続税が劇的に下がります。

可能であれば、同居を検討してみてはいかがでしょうか。