生命保険金の受取人は配偶者になっていることが多い印象があります。

しかし相続税の節税を考えるなら、配偶者ではなく子どもを受取人にすることを検討してみてはいかがでしょうか。

生命保険金を受け取った場合の相続税の非課税枠の計算

生命保険金の非課税枠

生命保険金は相続財産とみなされ、相続税の対象になります。

しかし、法定相続人が受け取った生命保険金には非課税枠があります。

死亡保険金の非課税枠=500万円×法定相続人の数

例えば、父が亡くなって法定相続人が母・子ども2人の計3人であれば、生命保険金の非課税枠は500万円×3人=1,500万円になります。

受け取った生命保険金が1,500万円以内であれば保険金に相続税はかかりません。

受け取った生命保険金が1,500万円を超えれば、超えた分に相続税がかかります。

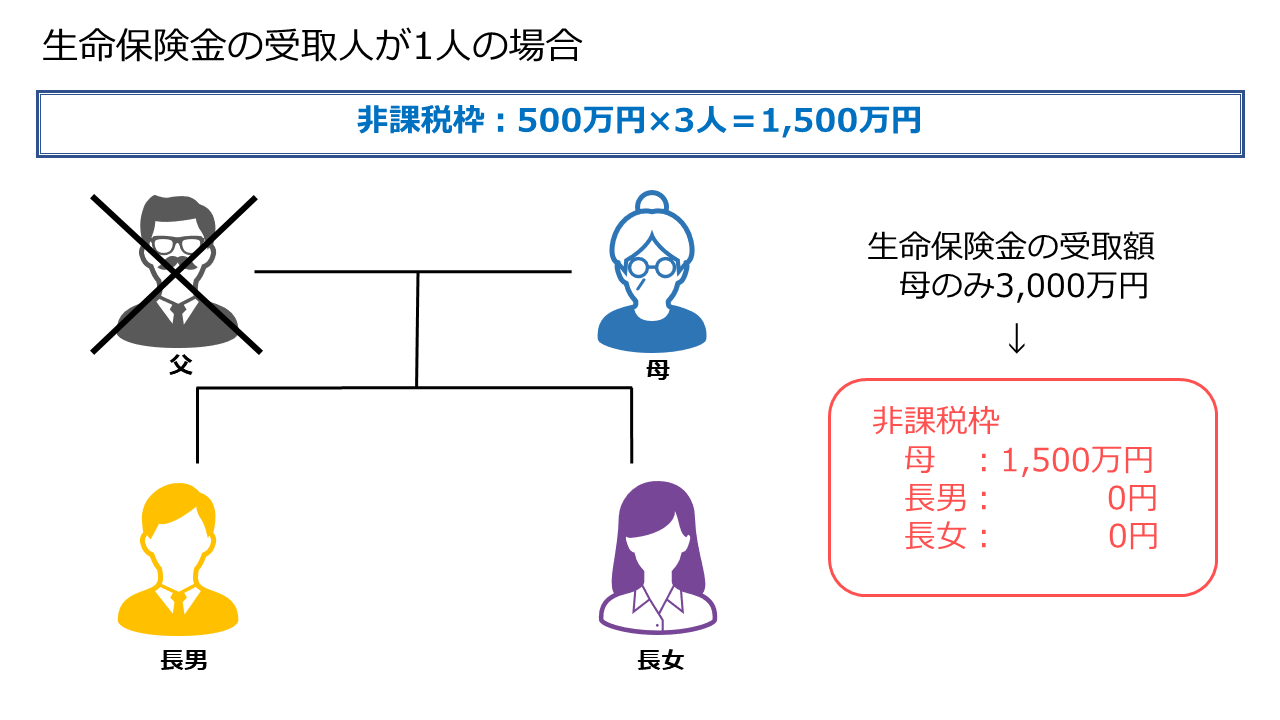

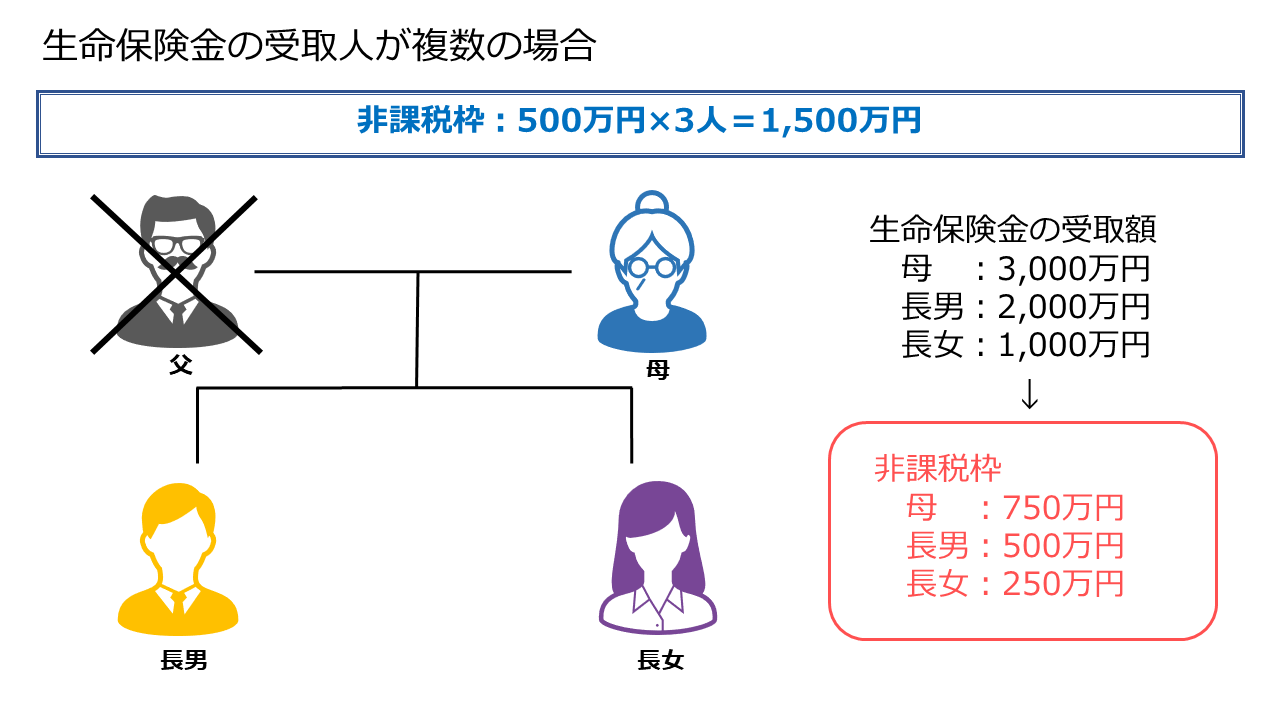

生命保険金の受取人が複数人いる場合の非課税枠

生命保険金を受け取った法定相続人が複数いる場合、生命保険金の非課税枠は各人が受け取った保険金の額で按分します。

例えば、

法定相続人は妻、長男、長女の3人 ∴死亡保険金の非課税枠=500万円×3人=1,500万円

の場合を見ていきましょう。

1.受取人が1人の場合

その受取人が非課税枠をまるまる使うことができます。

2.受取人が複数いる場合

非課税枠を各人が受け取った保険金で按分します。

例えば生命保険金の総額は6,000万円、内訳は母が3,000万円・長男が2,000万円・長女が1,000万円である場合、それぞれの非課税枠は、

- 母:1,500万円×(3,000万円÷6,000万円)=750万円

- 長男:1,500万円×(2,000万円÷6,000万円)=500万円

- 長女:1,500万円×(1,000万円÷6,000万円)=250万円

になります。

相続税の節税を考えるなら受取人は子どもにするのがおススメな2つの理由

相続税の節税を考えるなら、受取人は配偶者ではなく子どもにするのがおススメです。

その2つの理由を説明します。

1.配偶者には相続税が軽減される別の特例がある

配偶者の相続税については「配偶者の税額軽減」という特例があるため、そもそも相続税がかからないことがほとんどです。

配偶者の税額軽減

亡くなった人の配偶者が相続した遺産が、次の金額のうちどちらか多い金額までは配偶者には相続税がかからないという制度。

- 1億6,000万円

- 配偶者の法定相続分

したがって生命保険金の非課税枠は、「配偶者の税額軽減」が使える配偶者ではなく、子どもが使うほうが相続税の節税になるのです。

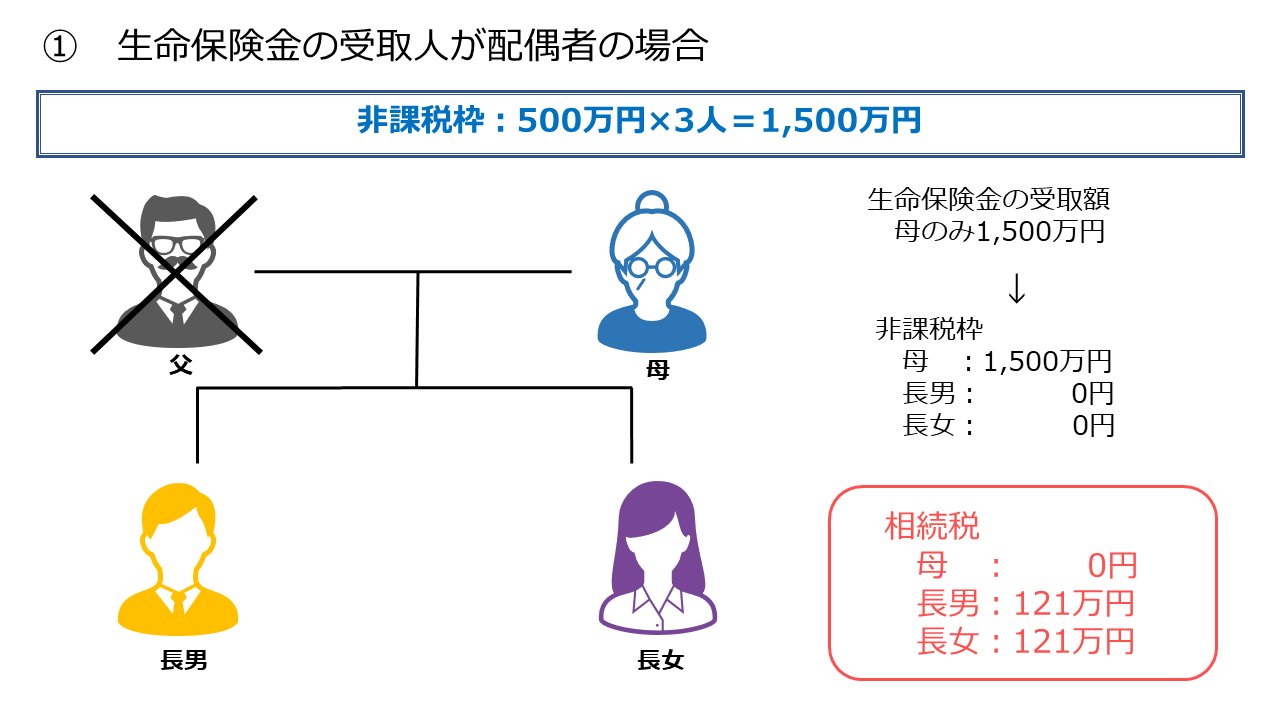

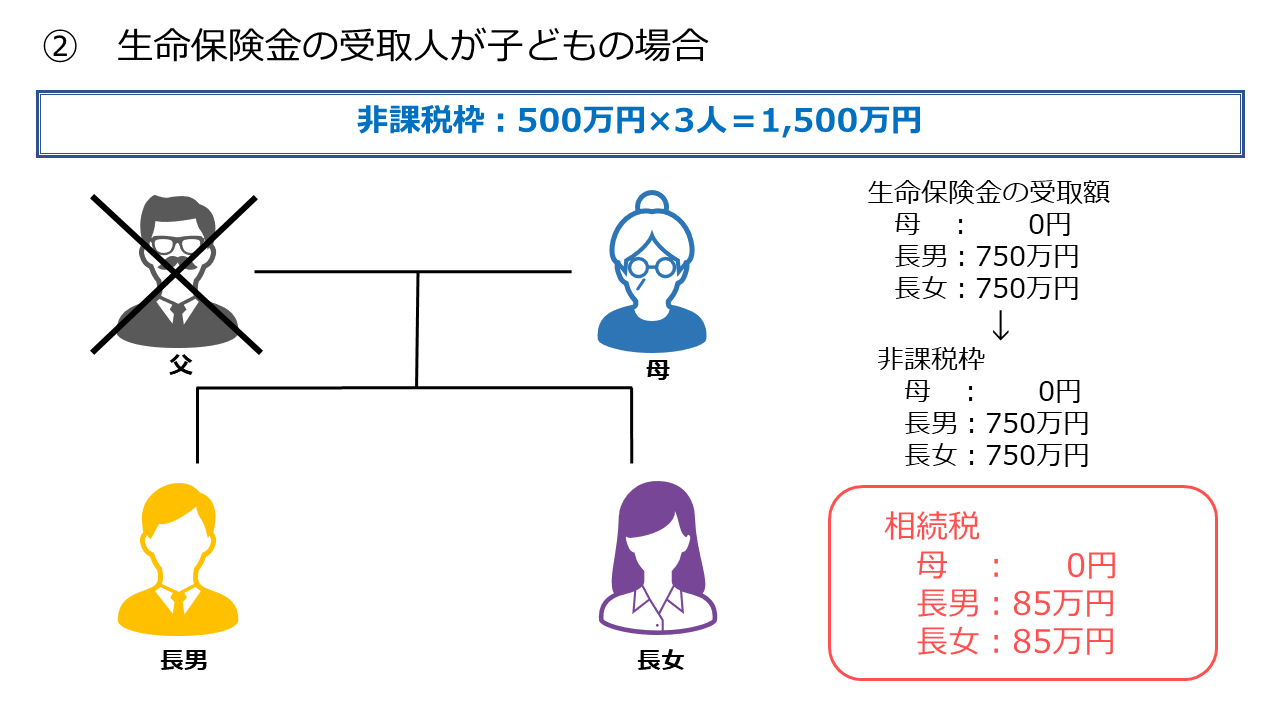

どのくらい相続税が変わるかを

- 相続財産1億円、うち生命保険金1,500万円

- 相続人は母・子ども2人の計3人

- 1億円を母1/2・子ども1/4ずつ相続

- 生命保険金の非課税枠は500万円×3人=1,500万円

という家族を例にシミュレーションしてみました。

同じ生命保険金1,500万円ですが、受取人を配偶者にするのと子どもにするのとでは相続税の総額が72万円も違うのです。

子どもを受取人にした方がメリットが大きいことがおわかりいただけたでしょう。

2.子どもの相続税の納税資金に充てられる

上記のとおり、配偶者は相続しても相続税が軽減されますが、子どもが相続すると相続税がガッツリかかります。

そこで生命保険金を子どもが受け取れば、子どもはそのお金を相続税の納税資金に充てることができます。

ちなみに配偶者が生命保険金を受け取ってしまい、子どもが相続税を払えないからといって代わりに払ってしまうと贈与税の問題が出てくるので注意が必要です(後で子どもから返してもらえば問題ありません)。

受取人を孫にするのは絶対ダメ!3つの理由を解説

相続税のことを考えるのであれば、生命保険金の受取人を孫にするは絶対に避けましょう。

その理由は3つあります。

1.孫は法定相続人ではないため死亡保険金の非課税枠が使えない

孫は基本的には法定相続人でないため、孫が生命保険金を受け取っても死亡保険金の非課税枠を使うことができません。

2.2割加算の適用

亡くなった人の配偶者、子ども、親以外の人が相続すると、相続税が20%増しになる2割加算が適用されます。

したがって孫が生命保険金を受け取ると、その保険金は2割加算の対象になり相続税が増えてしまいます。

3.生前贈与加算の適用

亡くなった人から相続または遺贈により遺産を受け取った人が、亡くなる3年以内に受けた贈与はなかったものとされ相続財産に加算されます。

孫は法定相続人ではないため、遺言により遺産を受け取らない限りこの生前贈与の3年以内加算ルールから外れます。

したがって、亡くなる直前に孫に生前贈与をすれば確実に相続税の節税になります。

しかし孫が生命保険金の受取人になっていると、孫も「相続または遺贈により遺産を受け取った人」として3年以内加算ルールが適用されることになり、せっかくの生前贈与がムダになってしまいます。

このように、孫を生命保険金の受取人にするのは相続税の観点からはデメリットでしかありません。

相続税が心配な人が孫を生命保険金の受取人にしているのであれば、すぐに変えた方がいいでしょう。

生命保険金の受取人は子どもにするのがおススメな理由のまとめ

- 生命保険金には「500万円×法定相続人の数」の非課税枠がある。

- 相続税の節税を考えるのであれば、生命保険金の受取人は子どもにすると相続税が安くなり、納税資金に充てることもできる。

- 相続税のことを考えるのであれば、孫を受取人にするのは避けるべき。

ただし、相続税以前に自分が死んだ後の配偶者の生活費が心配というのであれば、もちろん配偶者を受取人にすることを考えましょう。

配偶者の生活と相続税のことを念頭に置いた上で、誰にいくら保険金を残すか検討してはいかがでしょうか。