不動産を売って所得(利益)が出れば税金がかかります。

不動産を売った時の所得は、簡単に言えば売った時の金額から買った時の金額を差し引いて計算しますが、そこにはいくつかの計算ルールがあります。

不動産を売った場合の税金の計算方法や税金を納めるタイミングをわかりやすく解説します。

▼自宅を売った場合の税金の特例の記事はこちらをご覧ください。

不動産を売って利益が出れば所得税と住民税がかかる

不動産、つまり土地と建物を売って利益が出れば「所得税」と「住民税」がかかります。

不動産を売った時の利益は「譲渡所得」といいます。

不動産を売った時の譲渡所得にかかる税金は、給与所得などほかの所得とは合算せずに分けて税金を計算します。

不動産を売って利益が出れば、売った翌年の2/16~3/15までの間に確定申告をしなければなりません。

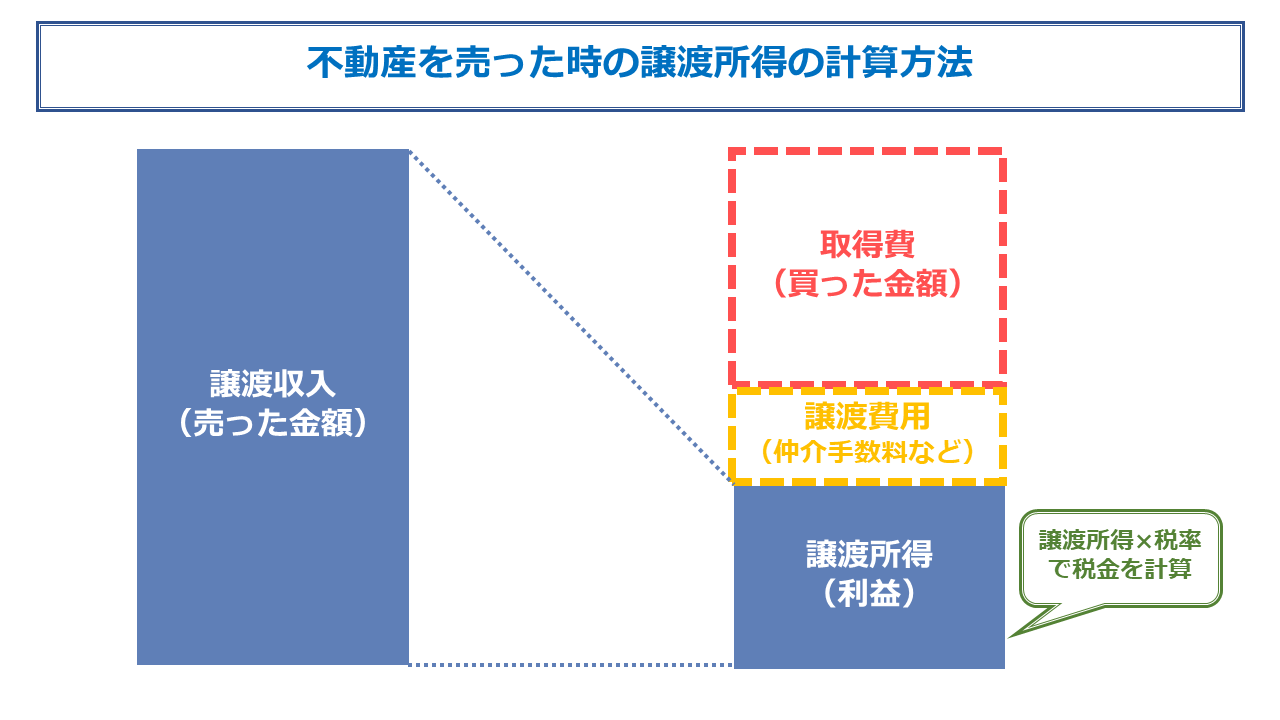

不動産を売った時の譲渡所得の計算方法

不動産を売った時の譲渡所得の計算方法は次のとおりです。

譲渡所得=譲渡収入-(取得費+譲渡費用)

例えば、

- 5000万円で買った不動産

- 8000万円で売れた

- 仲介手数料は200万円

であれば、

譲渡所得=8000万円-(5000万円+200万円)=2800万円

となります。

実際の計算はもう少し複雑なので解説します。

譲渡収入とは?

譲渡収入とは、不動産を売った金額です。

また、売った年の1/1~売却日までの固定資産税相当額を精算して買い手から受け取ったらその分も譲渡収入に含まれます。

取得費とは?

取得費とは買った時の金額

取得費とは、売った不動産を買った時の金額です。

土地は買った時の金額がそのまま取得費になります。

建物は買った時の金額から、買った日~売った日までの年数に応じた減価償却費(年数が経った分劣化が進み、減った価値のこと)を引いた金額になります。

建物の取得費の計算方法

建物を買った金額-減価償却費=建物の取得費

★減価償却費は「建物を買った金額×0.9×償却率(※1)×経過年数(※2)」で計算。

※1 償却率

| 区分 | 非業務用(自宅など) | 業務用(事務所、貸家など) |

| 木造 | 0.031 | 0.046 |

| 木骨モルタル | 0.034 | 0.050 |

| 鉄筋コンクリート | 0.015 | 0.022 |

| 金属造り(骨格材の肉厚3㎜以下) | 0.036 | 0.053 |

| 金属造り (骨格材の肉厚3㎜超4㎜以下) | 0.025 | 0.038 |

※2 6ヶ月未満の端数切捨て、6ヶ月以上の端数は1年

例えば、

- 自宅を売った

- 建物を買った金額:5000万円

- 木造(償却率0.031)

- 買った日から売った日までの期間(経過年数):15年7ヶ月

であれば取得費は下の計算により2,768万円になります。

5000万円-2,232万円=2,768万円

※減価償却費:5000万円×0.9×0.031×16年(7ヶ月≧6ヶ月のため1年とする)=2,232万円

取得費には土地や建物の購入金額だけでなく、買った時の仲介手数料や登録免許税、リフォーム代なども含まれます。

もし取得費がわからないときは?

もし取得費がわからないときは、概算取得費を引くことになります。

概算取得費=譲渡収入×5%

つまり、正確な取得費がわからないと譲渡収入の95%が税金の対象になってしまいます。

売買契約書は絶対になくさないでください。

譲渡費用とは?

不動産を売るときにはいろいろな諸経費がかかります。

例えば、

- 不動産屋さんに払った仲介手数料

- 土地の測量費用や建物の取り壊し費用

- 印紙税 など

不動産を売るために直接かかった経費は「譲渡費用」として譲渡所得から引くことができます。

不動産を売った時の税率は持っていた期間が5年を超えると低くなる

不動産を売った時の税金は、上で計算した譲渡所得に税率をかけて計算します。

不動産を売った時の税率は、その売った年の1/1において持っていた期間が5年を超えるかどうかで異なります。

不動産を持っていた期間が5年を超える場合を「長期譲渡」、5年以下である場合を「短期譲渡」といいます。

- 持っていた期間が5年を超える(長期譲渡):所得税15.315%+住民税5%=20.315%

- 持っていた期間が5年以下(短期譲渡):所得税30.63%+住民税9%=39.63%

持っていた期間が5年以下だと約20%、5年を超えると約40%、税金が倍違います!

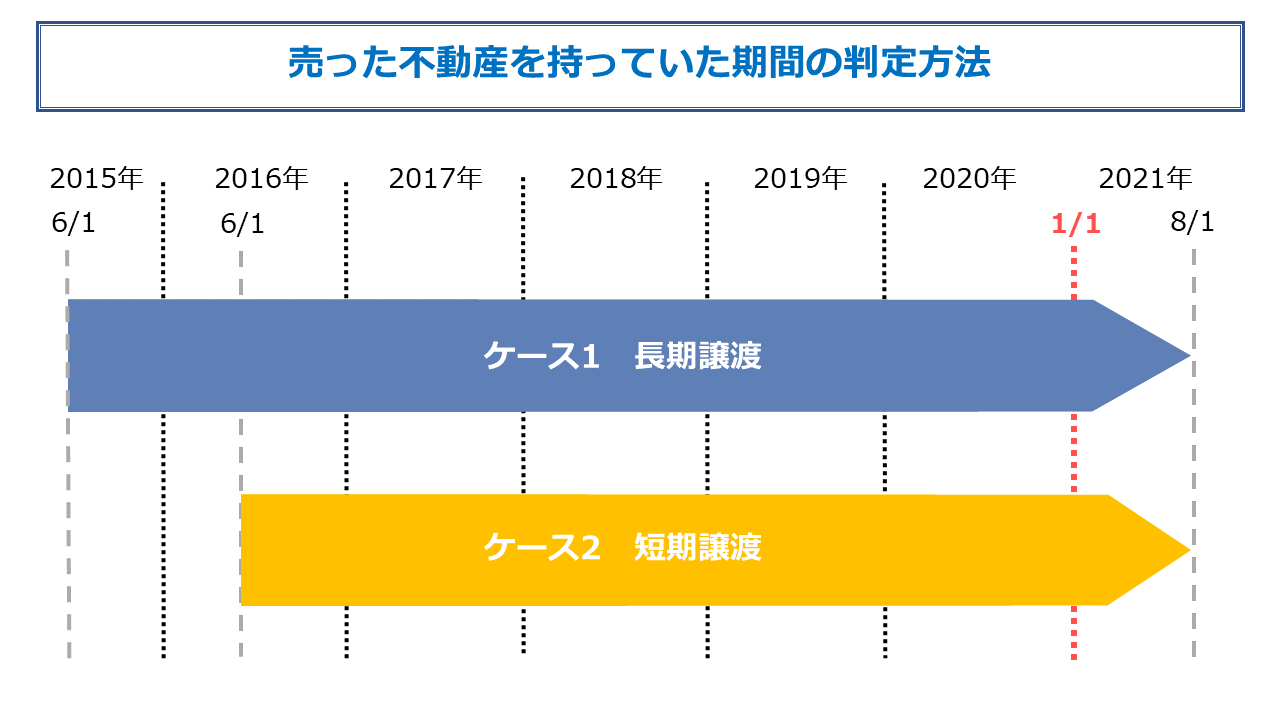

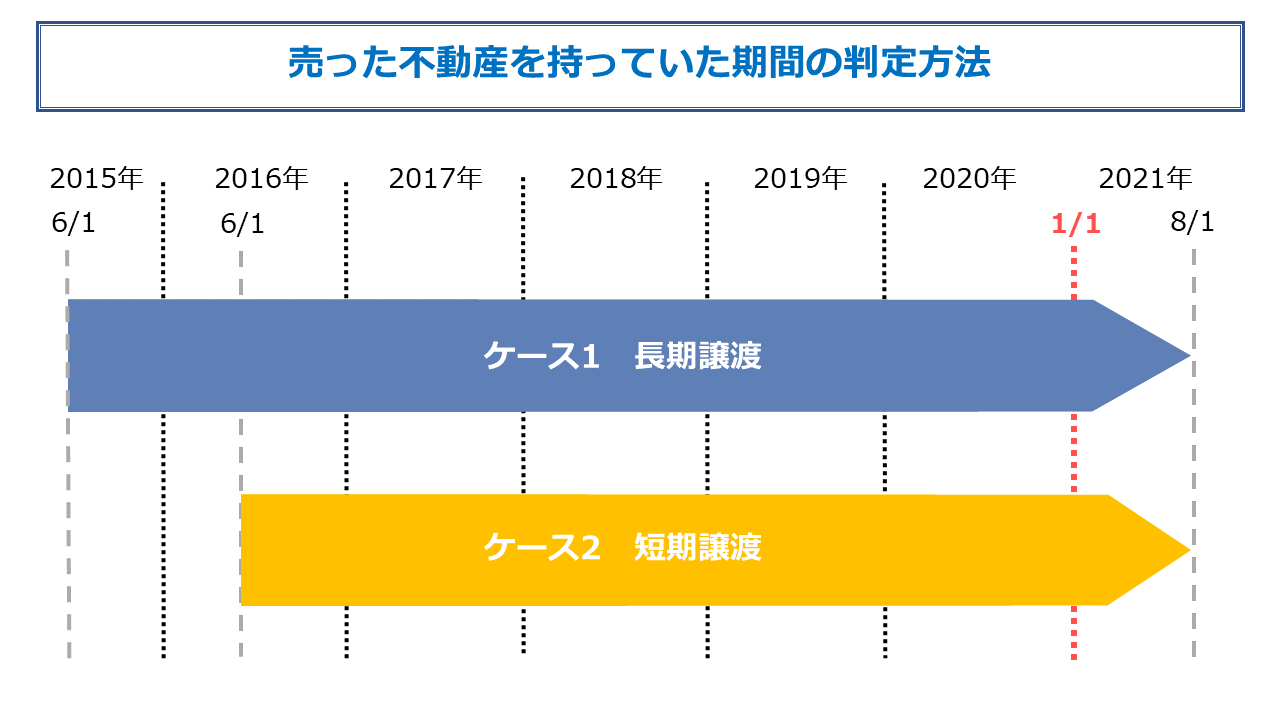

▼売った不動産を持っていた期間の具体的な判定方法です。

- ケース1

2015年6月1日に買って2021年8月1日に売った場合

→売却した年の1月1日現在で5年7ヶ月持っていた。∴長期譲渡

- ケース2

2016年6月1日に買って2021年8月1日に売った場合

→売却した年の1月1日現在で4年7ヶ月持っていた。∴短期譲渡

(売った時点では5年を超えていても、あくまで売った年の1月1日現在の所有期間で判定します。)

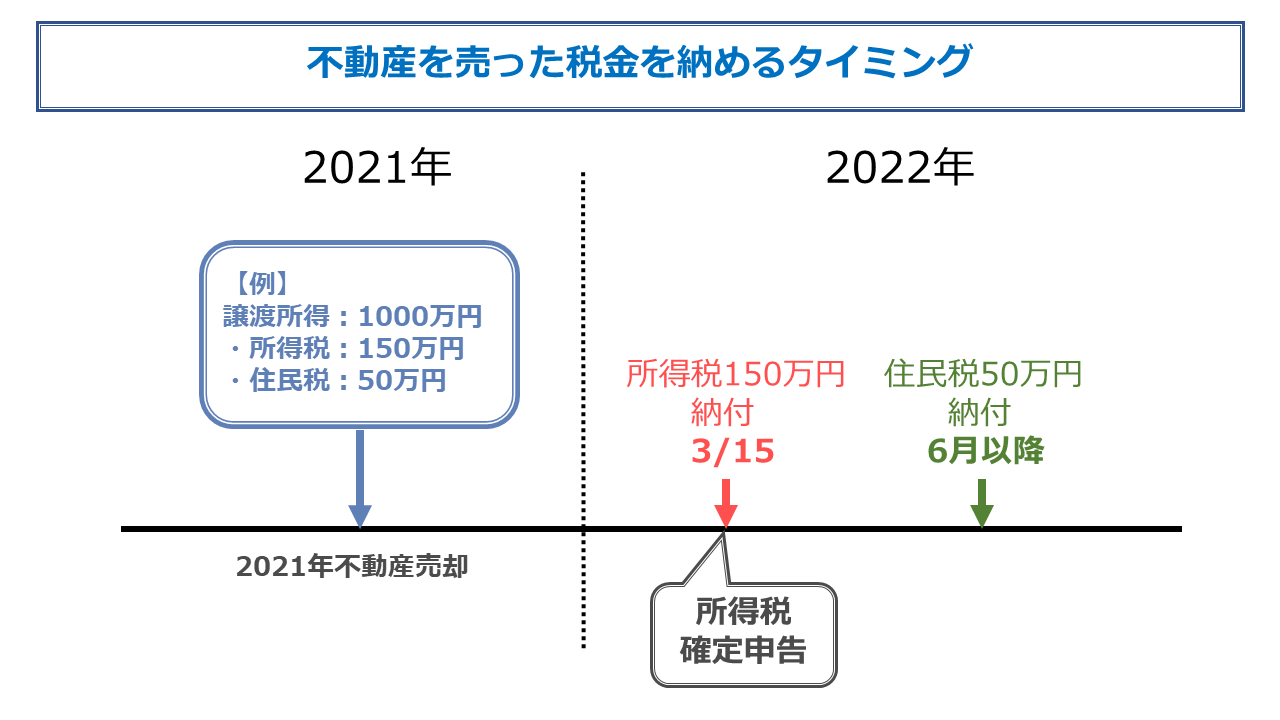

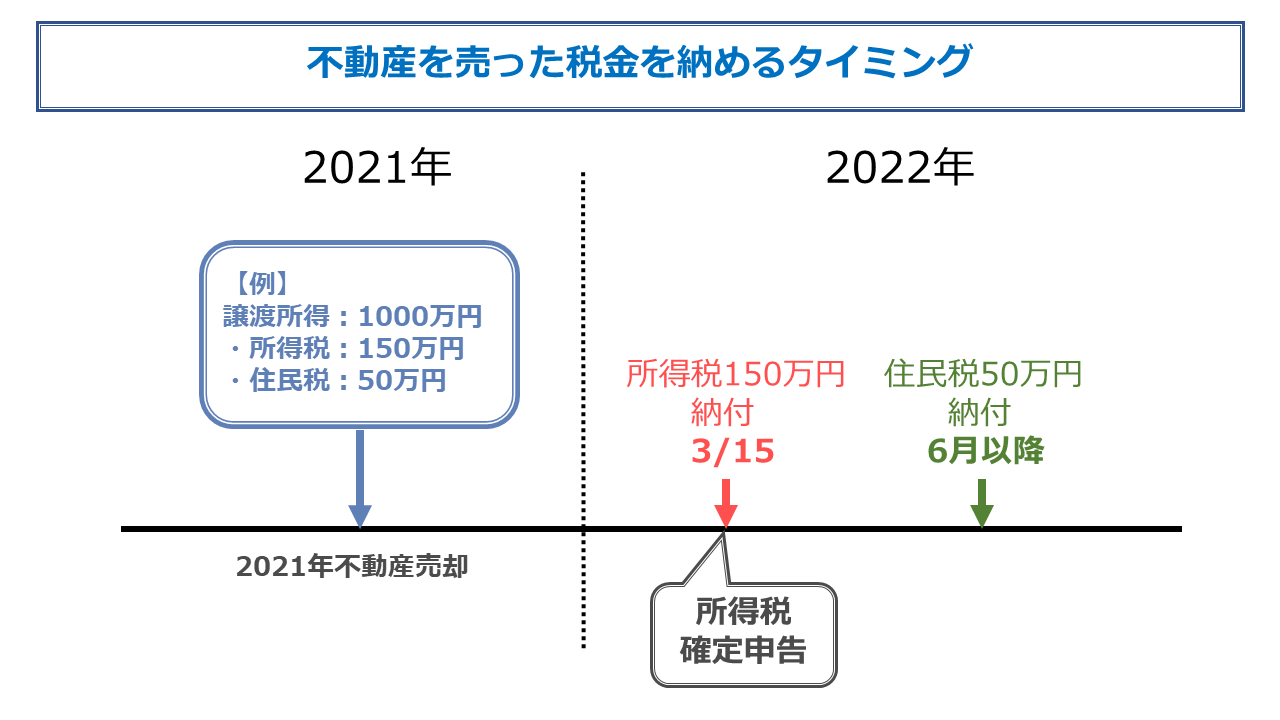

不動産を売った時の税金を納めるタイミング

確定申告により計算するのは所得税のみです。

所得税の納税は、申告期限と同じ3/15までになります(ただし口座引落の場合は約1ヶ月後)。

住民税は所得税の確定申告書を基にお住いの自治体が計算し、4月以降に納付書が送られてきます。

住民税の納税は6月に一括、または6月、8月、10月、翌1月の4回に分けて納付します。

所得税を納めてホッとしたら、忘れたころに住民税の納付書が来るので気を付けましょう。

不動産を売った時の税金の計算方法のまとめ

- 不動産を売って利益が出れば所得税と住民税がかかる。

- 譲渡所得の計算方法は、譲渡収入-(取得費+譲渡費用)。

- 不動産の譲渡所得にかかる税率は、売った年の1月1日現在で持っていた期間が5年を超えるかどうかで大きく異なる。

- 所得税と住民税の納税はタイムラグがあるので気を付ける。

不動産を売った時の税金の計算は、建物の減価償却や持っていた期間の判定など、わかりずらいところが多いです。

不動産の売却はそう何度も経験するものではないでしょう。

わからないことがあれば早めに専門家に相談することをおススメします。