タダで財産をもらったら、贈与税がかかります。

贈与税の計算方法は、「暦年課税(原則)」と「相続時精算課税(特例)」の2種類があります。

贈与税については、2024年(令和6年)以降の贈与から大きく内容が変更されました。

2024年以降に贈与した場合の「暦年課税」と「相続時精算課税」を比較すると、以下のとおりです。

| 暦年課税 | 相続時精算課税 | |

|---|---|---|

| 贈与者(あげる人) | 誰でもOK | 60歳以上の父母または祖父母 |

| 受贈者(もらう人) | 誰でもOK | 18歳以上の子または孫 |

| 基礎控除 | 年間110万円 | 年間110万円 |

| 特別控除 | なし | 累計2,500万円 |

| 税率 | 110万円を超えた額の10%~55% | 累計2,500万円を超えた額の20% |

| 制度を利用するための届け出 | なし | 初年度に「相続時精算課税制度選択届出書」の提出が必要 |

| 申告の要否 | 110万円を超えると必要 | 110万円を超えると必要 |

| 相続財産に加算する金額 | 7年間(年間110万円以下の贈与であっても加算) | 選択後のすべての贈与(2024年以降、年間110万円以下の贈与は加算不要) |

2024年以降に行った贈与については、

- 暦年課税:亡くなる前7年間の贈与は全額相続財産に加算される

- 相続時精算課税:贈与のうち年間110万円以下の部分は相続財産への加算不要

という違いが大きな特徴です。

暦年課税と相続時精算課税の違い、相続税対策として行う生前贈与はどちらを使うと有利かお伝えいたします。

暦年課税とは

「暦年課税」は、1月1日から12月31日までの1年間の贈与につき、もらった人に対して贈与税が課されます。

暦年課税では、年間110万円の基礎控除があります。

したがって、年間110万円までの贈与であれば贈与税はかかりません。

年間110万円を超えて贈与されると、超えた部分に対して10%~55%の贈与税がかかります。

贈与税=(贈与財産の金額ー年間110万円)×税率ー控除額

「110万円」の枠はもらった人にあります。

たとえば一人のひとが1年間に父から80万円、母から50万円もらった場合、もらった金額は80万円+50万円=130万円で110万円を超えるため、130万円ー110万円=20万円に対して贈与税がかかります。

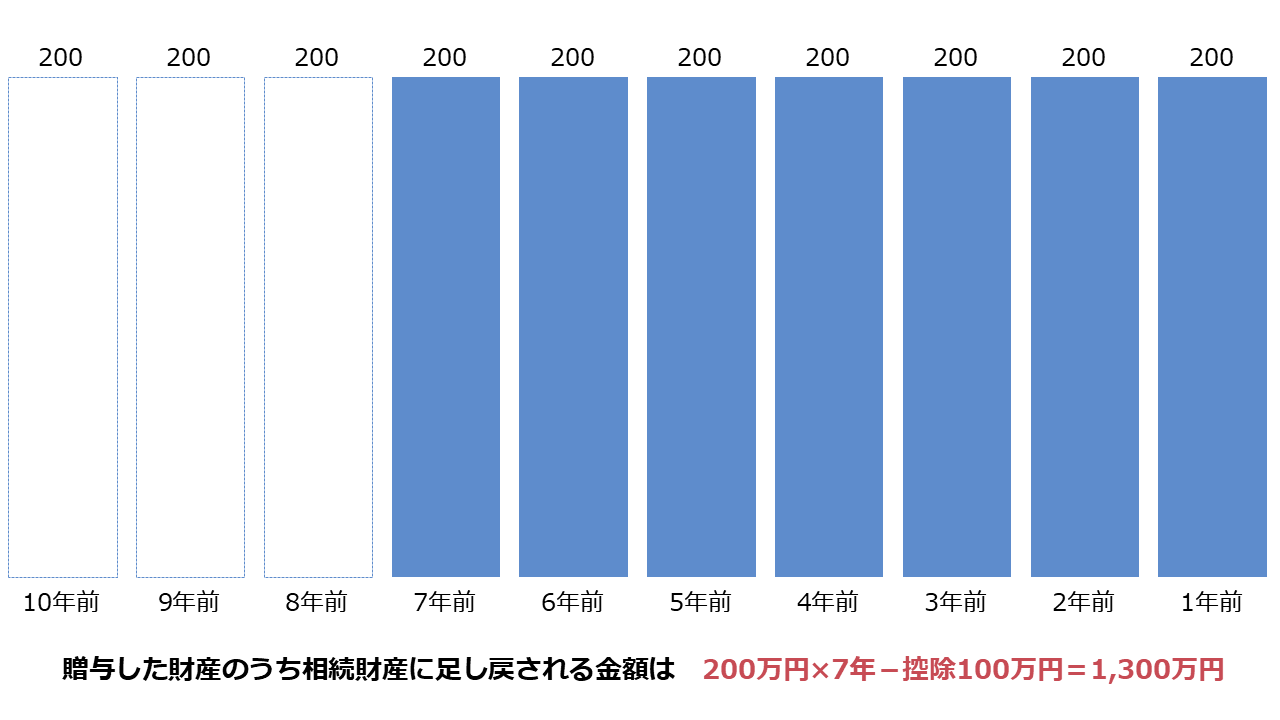

2024年以降に暦年課税で贈与された財産は、あげた人が亡くなった場合、亡くなる7年前までにあげた人から贈与でもらった財産はあげた人の相続財産に足され、相続税の対象になります(生前贈与加算)。

ただし、生前贈与加算がされるのは「相続または遺贈により財産を取得する人」のみであるため、例えば相続人にならない孫や子どものパートナーへの贈与は7年前までの贈与であっても相続財産には加算されません。

2023年以前の贈与では、生前贈与加算の対象となる期間は3年でした。

延長された4年間の贈与については、合計で100万円控除される措置が取られています。

暦年贈与で亡くなるまでの10年間、毎年200万円ずつ贈与した場合、相続財産に足し戻される金額(青い部分)はこのようになります。

相続時精算課税とは

相続時精算課税とは、2,500万円までは非課税で贈与することができる制度です。

相続時精算課税を使った贈与の合計額が2,500万円を超えると、超えた部分に対して一律20%の贈与税が課されます。

相続時精算課税を使った贈与財産は、あげた人が亡くなった場合、全額あげた人の相続財産に足され、相続税の対象となります。

相続時精算課税は、あげる人は60歳以上の父母または祖父母、もらう人は18歳以上の子または孫、になります。

最初に使う年の翌年3月15日までに「相続時精算課税選択届出書」を税務署へ提出しなければなりません。

今まで相続時精算課税は、

- 相続税の節税にならない

- 少額の贈与でも毎回贈与税の申告が必要

と使い勝手が悪く、あまり利用する人はいませんでした。

しかし2024年以降、相続時精算課税を使った贈与については、

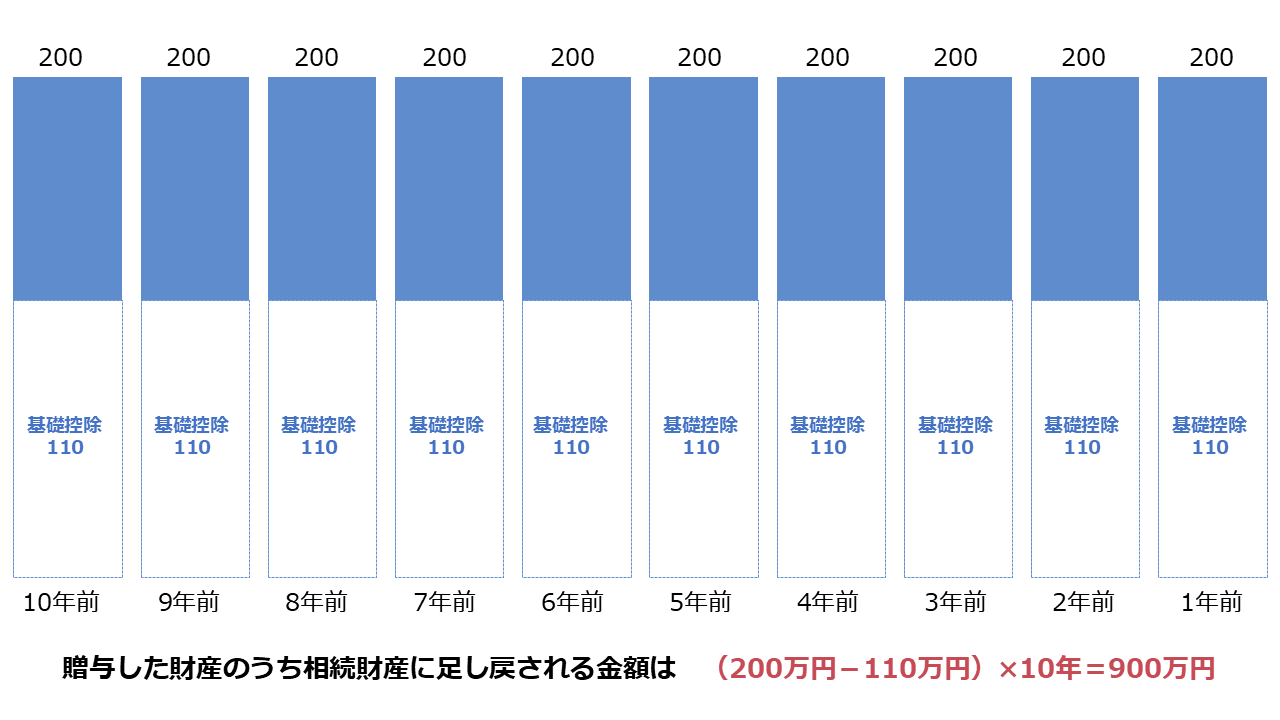

- 暦年課税と同じく年間110万円の非課税枠を創設

- 年間110万円までの贈与は申告不要(ただし、初年度は「届出書」の提出が必須)

- 年間110万円までの部分は相続財産への加算不要

と、大きく内容が変更されました。

2024年以降の相続時精算課税を使った贈与税の計算は、次のとおりです。

贈与税=(贈与財産の金額ー年間110万円ー累計2,500万円)×20%

相続時精算課税で亡くなるまでの10年間、毎年200万円ずつ贈与した場合、相続財産に足し戻される金額(青い部分)はこのようになります(先程の暦年課税と同じ前提)。

暦年課税と相続時精算課税、どちらが有利?

2024年以降の贈与では、暦年課税と相続時精算課税で相続財産に加算される部分は上記の例のとおり

- 暦年課税:亡くなる7年前までの贈与は全額相続財産に足されるが、8年前以前の贈与は相続財産に足されない。

- 相続時精算課税:年間110万円までは相続財産に足さないが、超える部分は何年前の贈与であっても相続財産に足される。

という違いがあります。

相続税の対策として生前贈与をする場合、暦年贈与と相続時精算課税のどちらが税金の負担を減らせるか?

税制が複雑になりなかなか難しいですが、目安として次のようなものがあります。

親が高齢なら相続時精算課税

親が高齢であと7年生きるのが難しそうな場合は、年間110万円まで必ず相続財産への加算不要となる相続時精算課税を選択するのがおすすめです。

暦年課税を使うと、せっかく生前贈与をしても全額相続財産に足される可能性が高くなります。

できれば親が若いうちから暦年贈与で少しずつ贈与し、80歳くらいになった時点で相続時精算課税を選択するのが一番でしょう。

親が7年以上は生きられそう、かつ多額の相続税がかかるなら暦年課税

親が7年以上は生きられそう、かつ財産が多く多額の相続税がかかるのであれば、暦年課税を使って確実に財産を移すのがおすすめです。

この場合、贈与税の税率が相続税の税率よりも低くなるところを見極めて贈与するため、詳細なシミュレーションが必要になります。

相続税が高くなりそうな人は、贈与税を払ってでも生前贈与したほうが有利、という場合もあります。

孫など相続人にならない人への贈与は暦年課税

暦年贈与で生前贈与加算の対象になるのは、「相続または遺贈により財産を取得する人」に対する贈与です。

したがって、原則として相続人にならない「孫」に対する贈与は暦年課税がおすすめです。

また、暦年課税は誰にでも贈与できるので、子どものパートナーなどへの生前贈与にも使えます。

ずっと非課税枠の範囲内で贈与するなら

110万円の非課税枠の範囲内で、贈与税を払わずにコツコツ生前贈与をする人も多いでしょう。

この場合は、しばらく暦年贈与を行い、高齢になったら相続時精算課税を選択するのがおすすめです。

一度相続時精算課税を選択してしまうと、暦年課税には戻れません。

もしかすると、まだ若いけど多額の贈与をしたいと思うときがあるかもしれません。

若いうちから相続時精算課税を安易に選択するのはやめたほうがいいでしょう。

***

2024年の贈与より、暦年課税は使い勝手が悪くなり、相続時精算課税は使い勝手がよくなりました。

今までは使われる場面が限られた相続時精算課税も、使う人が多くなるでしょう。

どちらを使えばいいか不安であれば、専門家に相談しましょう。