個人事業主のビジネスが成長すると、税金対策として「法人成り」を検討する方が増えます。

確かに税率の差だけ見れば、法人化が有利に見えるかもしれません。

しかし税金以外にも重要な検討事項が多数あります。

この記事では、税金面の基本と、税金以外に確認すべきポイント(社会保険・お金の自由度・事務負担)を解説します。

法人成りは綿密なシミュレーションが必要

ネットの情報では、「法人成りを考えるタイミングは所得800万円~900万円」とうたっているものが多いです。

これは、所得税と法人税の税率の差で比較検討した結果です。

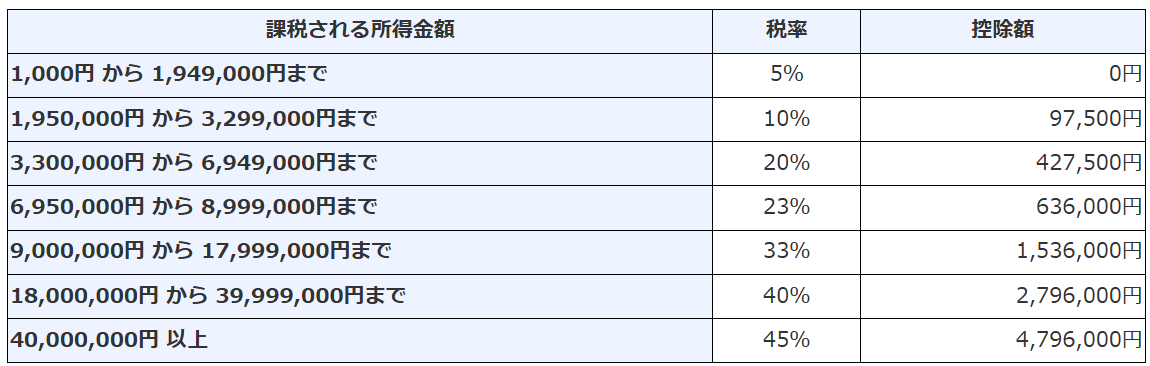

所得税は累進課税といって、所得が高ければ高いほど税率が高くなり、最高税率は45%。

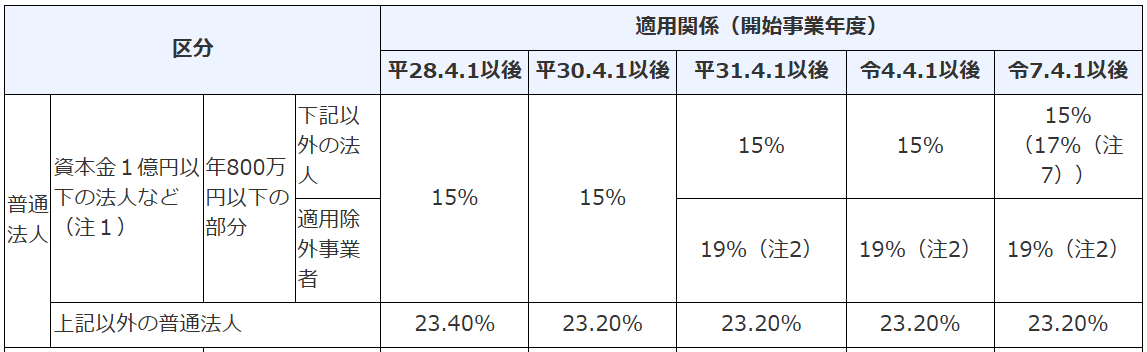

一方、法人税は所得800万円以下の部分は税率15%(資本金1億円以下などの要件あり)、800万円を超える部分は税率23.2%。

所得税と法人税の税率を見比べてみると、所得税の税率が法人税の税率23.2%を超えるラインが大体「所得900万円前後」になります。

しかし、法人成りしたほうが税金が安くなるかどうかは、単純に所得と税率だけを比較して結論が出るものではありません。

実際は綿密なシミュレーションが必要になります。

単純比較できない理由は次のとおりです。

1. 税率をかける金額の違い

所得税は、「売上ー経費ー所得控除」に対して税率をかけ、所得税が計算されます。

一方法人税は、「売上ー経費」に対して税率をかけ、法人税が計算されます。

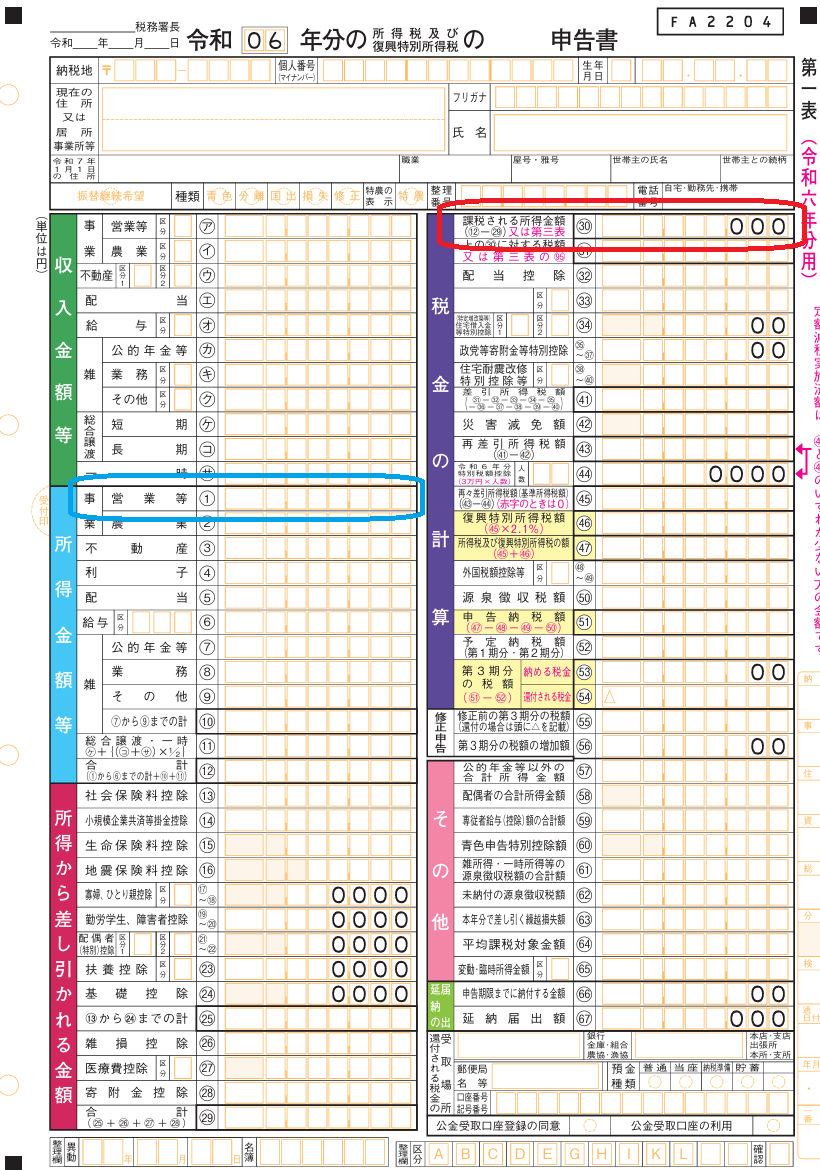

所得税の確定申告書でいうと、所得税は「課税される所得金額㉚」(赤枠部分)に対して税率がかけられるのに対し、法人税は「事業所得 営業等①」(青枠部分)に対して税率がかけられるイメージです。

したがって、所得税の税率は「所得控除」の金額により大きく左右されます。

2. 役員報酬を加味する必要がある

法人成りをした場合、会社から役員報酬を出します。

役員報酬とは、会社から代表者(社長)に支払う給与のこと。

役員報酬は、

- 会社側では法人税の計算における経費

- 個人側では給与所得として所得税の対象

になります。

したがって法人成りのシミュレーションには、役員報酬を加味することが欠かせません。

いくら役員報酬を出すかが、法人税と所得税に大きく影響します。

3. 所得税と法人税以外の税金もある

個人事業主には所得税、法人には法人税、だけではありません。

他の税金もあるため、こちらも考慮が必要です。

個人事業主にかかる税金

- 住民税(税率は一律10%)

- 事業税(業種による)

法人にかかる税金

- 地方法人税

- 事業税

- 特別法人事業税

- 住民税

したがって、これらの税金も加味してシミュレーションが必要です。

しかし、法人成りについては、税金以外にも検討すべきポイントがあります。

税金以外に考えるべき3つのポイント

1. 社会保険料の負担が重い

法人成りをすると、社会保険料の負担が大きくなることが多いです。

- 個人事業主:国民健康保険、国民年金

- 法人:健康保険、厚生年金

例えば、事業所得360万円の人(東京在住、39歳以下、扶養なし)であれば、1年分の国民健康保険+国民年金の金額は約60万円。

一方、会社から役員報酬を月30万円もらう場合、1年分の健康保険+厚生年金は約122万円(本人負担+会社負担)。

法人成り後の社会保険料は2倍以上に増えます。

役員報酬の場合、社会保険料は本人と会社で折半します。

しかし、ひとり会社ないしは家族経営の会社であれば、会社負担分も実質自分が負担します。

いったん法人成りをしたものの、社会保険料の負担が重すぎて個人事業主に戻るケースも少なくありません。

法人成りは、社会保険料の負担もあわせたシミュレーションが欠かせません。

2. お金を自由に使えなくなる

個人事業主は、売上として入ってきた金額から経費・税金・社会保険料を差し引いた金額を自由に使うことができます。

一方法人成りをすると、会社から個人へ役員報酬を出します。

役員報酬は「定期同額給与」といって、決算から3ヶ月以内に金額を決め、以後次の決算まで金額を変えることができません。

※期の途中で役員報酬の金額を変えた場合、法人税の計算上、役員報酬の一部を経費にすることができません。

法人成り後は役員報酬の範囲内で生活することになります。

したがって、業績好調で会社のお金が増えたとしても、次の決算まで待たないと役員報酬を増やすことができません。

役員報酬からは、健康保険・厚生年金・源泉所得税・住民税が引かれます。

そうすると、手取りはかなり少なくなります。

法人成りをすると、お金が自由に使えないデメリットがあります。

役員報酬の金額は、いくらあれば今までの生活が維持できるか慎重に考えましょう。

3. 事務処理が増える

法人成りをすると、事務処理が増えます。

おもな事務処理をあげてみます。

1. 法人税等の申告

法人税等の申告は、所得税の確定申告に比べると格段に難しいです。

書類も提出箇所も増え、所感では10倍難しいと思います。

2. 給与計算

ひとり会社であっても、役員報酬の額面から差し引く健康保険・厚生年金・源泉所得税・住民税を調べ、手取り額を計算しなければなりません。

3. 納付手続き

法人税、地方税の納付はもちろん、

社会保険料や源泉所得税、住民税の納付手続きも必要になります。

4. 年末調整

役員報酬について、12月に年末調整を行い、扶養控除等申告書などの書類を記入する必要があります。

5. 社会保険の手続

7月に算定基礎届を年金事務所に提出します。

また、役員報酬の変更や役員賞与を出した場合にも手続きが必要です。

6. その他の手続き

● 1月に償却資産申告書、給与支払報告書、法定調書合計表などの提出

● 株主総会の開催に伴う議事録作成

● 登記事項に変更があれば、都度変更登記が必要

これらの事務処理を全部自分でやろうとすると大変です。

専門家の手を借りればできますが、報酬はそれなりに高いです。

事務処理を怠るとペナルティがあります。

これらの事務処理をできそうか、そんな視点からも考えてみましょう。

まとめ

- 法人成りの税負担は、単に税率の比較だけでなく、綿密なシミュレーションをしないとわからない。

- 法人成りは「社会保険料の負担が重い」「お金が自由に使えなくなる」「事務処理が増える」というデメリットがある。

法人成りは『税率だけ』の比較では正しい判断ができません。

社会保険料やお金の流れ、事務負担も含めた綿密なシミュレーションが必要です。

法人成りを検討したいのであれば、専門家にご相談することをおすすめします。